遺産相続の手続きの流れとは?手続きの方法・期限・必要書類を解説

亡くなった人の家を整理するとトラック数台分の廃棄物が出てくるという話はよく聞きます。亡くなった人の相続におけるさまざまな事務手続きもこれと同じように種類は多く、量も多く、おまけに一つ一つの処理内容も複雑です。

相続の手続きといえば税務署へ提出する相続税の申告書をイメージされる方が多いと思いますが、申告書以外にも数多くの書類や届出書を市役所や区役所・法務局などへ提出しなければなりません。

さらに難解なことに、これらの作業はそれぞれやらなければならない期限がバラバラで、中には相続登記のように期限のないものすら含まれています。

そこで本日は、相続の時にやらなければならない主要な手続きとその流れを時系列順に紹介し、その一つ一つに関して必要な書類や提出先をご紹介していきます。

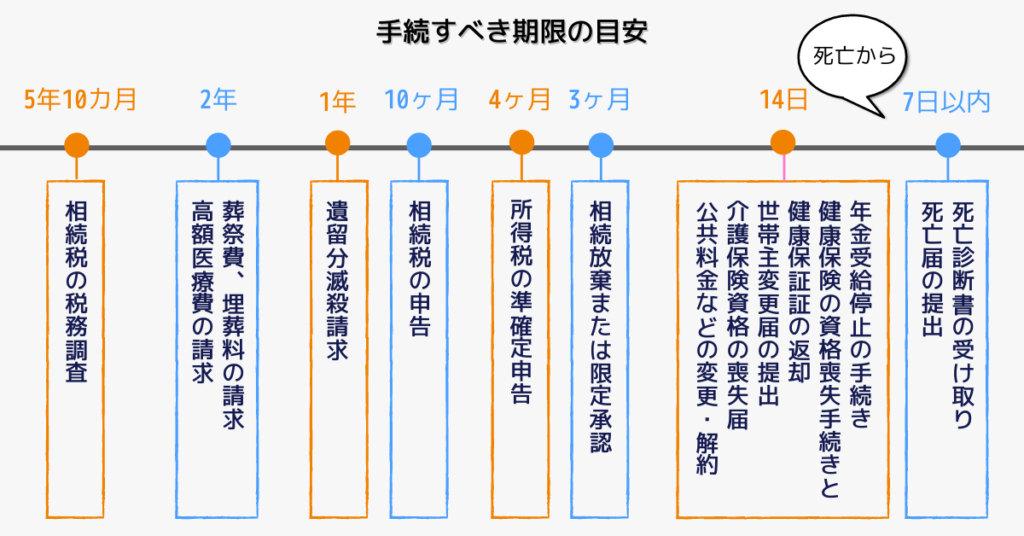

相続の手続きの流れと期限の一覧表

相続がはじまると、葬儀や四十九日の法要などと並行してさまざまな手続きを進めていかなければなりません。そこでまず、どのような手続きがどれほどあるのかをざっと眺めていただき、手続きすべき期間とその全体像を把握していただきます。

| 手続きすべき期限(目安) | 内 容 |

|---|---|

| 死亡から7日以内 |

死亡診断書の受け取り 死亡届の提出 |

| 死亡から14日以内 |

年金受給停止の手続き 健康保険の資格喪失手続きと健康保険証の返却 世帯主変更届の提出 介護保険資格の喪失届 公共料金などの変更・解約 |

| 死亡から3ヶ月以内 | 相続放棄または限定承認 |

| 死亡から4ヶ月以内 | 所得税の準確定申告 |

| 死亡から10ヶ月以内 | 相続税の申告 |

| 死亡から1年以内 | 遺留分滅殺請求 |

| 死亡から2年以内 |

葬祭費、埋葬料の請求 高額医療費の請求 |

| 死亡から5年10ヶ月以内 | 相続税の税務調査 |

ご覧いただけばお分かりのとおり、亡くなってから7日以内に行なわなければならないものから始まり、最長で5年以上先までスケジュールが続きます。

これらのどれか一つでも失念してしまうと、他に大きな影響を与えてしまう可能性もあるため、確実に一つ一つ処理しながら最後まで進めていかなければなりません。

具体的な手続き内容につきましては、それぞれご紹介いたします。

死亡から7日以内にやるべきこと

死亡から7日以内にやるべきことは、以下の2点です。

①死亡診断書の受け取り

大切な家族が亡くなった場合、死亡日より7日以内に死亡診断書を病院で発行してもらいます。死亡診断書はB4サイズで、用紙の左側が「死亡届」、右側が「死亡診断書(死亡検案書)」となっているものが一般的です。

なお、死亡診断書は後日必要となることがあるため、複数枚コピーをとっておくとよいでしょう。

②死亡届の提出

死亡診断書とワンセットになっている死亡届を作成します。なお記載内容は以下のとおりです。

- (亡くなった方の)氏名と生年月日

- 亡くなった場所

- 住所

- 本籍

- 亡くなった人の夫または妻の有無

- 死亡した時の世帯のおもな仕事と死亡した人の職業・産業

- 届出人の住所、本籍、署名、生年月日、連絡先

- 火葬する火葬場の名前

- 届出人欄に記載した人と死亡者との関係

死亡届は死亡日より7日間以内に、死亡した地域もしくは本籍地の市区町村役場へ提出します。死亡届の届出人は、親族、同居人、地主、家屋管理人、土地管理人等、後見人、保佐人、補助人、任意後見人などが一般的ですが、葬儀社が届け出を代行してくれる場合もあります。

なお、提出時には届出人の印鑑が必要になります。

死亡から14日以内にやるべきこと

死亡から14日以内にやるべきことは、以下の5点です。

①年金受給停止の手続き

亡くなった方が年金を受給していた場合、年金の受給停止手続きをおこないます。これを行わないまま受給し続けてしまうと、後日まとめて返済しなければならなくなりますし、最悪の場合年金の不正受給で刑事罰を受けることになってしまいます。

なお、亡くなった方が国民年金を受給していた場合は死亡日より14日以内に、厚生年金を受給していた場合は10日以内に、亡くなった方の住所地を管轄している日本年金機構にて手続きをおこないます。

手続き時に必要なものは以下のとおりです。

- 年金証書

- 死亡診断書または埋葬許可証

- 戸籍謄本もしくは除籍謄本

- 個人と年金請求者の住民票写し

また、未支給年金(年金のまだ支給されていない分)がある場合には、年金受給停止の手続きと同時に未支給年金の受給手続きもおこないます。

②健康保険の資格喪失手続きと健康保険証の返却

亡くなった方が加入していた健康保険の喪失手続きをおこない、健康保険証を返却します。なお、健康保険には、以下の3つの種類があります。

- 国民健康保険

- 後期高齢者医療保険

- 被用者保険(会社員などの加入している健康保険)

喪失届は市区町村役場の窓口で入手することができ、提出時には戸籍謄本や世帯主の印鑑、運転免許証などの本人確認書類が必要になります。

なお、未納保険料がある場合は相続人に請求され、納め過ぎていた場合は相続人に還付されます。

喪失届は市区町村役場の窓口で入手することができ、提出時には戸籍謄本や世帯主の印鑑、運転免許証などの本人確認書類が必要になります。

健康保険・厚生年金保険被保険者資格喪失届を勤務先の担当部署などから受け取り、必要事項を記入・押印し、同時に健康保険被保険者証を返却します。

③世帯主変更届の提出

亡くなった方が3人以上の世帯の世帯主であった場合、死亡日から14日以内に亡くなった方の住所地の市区町村役場に世帯主変更届を提出します。

なお、残された世帯員が1人になってしまう場合や、残された世帯員が15歳未満の子供とその親権者の2人である場合には、この届出を提出する必要はありません。なお、変更届は窓口で入手することができます。

また世帯主変更届の提出時には、届出人の印鑑と届出人の身分証明書が必要となります。

④介護保険資格の喪失届

亡くなった方が介護保険の被保険者であった場合、死亡日から14日以内に亡くなった方の住所地の市区町村役場に介護保険の資格喪失届を提出し、同時に介護保険被保険者証を返却します。なお、喪失届は市区町村役場の窓口で入手することができます。

また、未納保険料がある場合は相続人に請求され、納め過ぎていた場合は相続人に還付されます。

⑤公共料金などの変更・解約

亡くなった方の銀行口座が凍結されてしまうと、公共料金などの引き落としができなくなってしまいます。利用料金が引き落とされないまま放置しておくと、最終的には全てのサービスが停止されてしまいます。

そのため、できるだけ速やかに支払方法の変更と解約をおこないます。なお公共料金など変更が必要なおもなものは以下のとおりです。

- 電気・水道・ガスなどの公共料金

- 携帯電話、インターネット回線など

- NHK

- クレジットカード

- 各種保険

- 家賃・駐車場代・管理費など

死亡から3ヶ月以内にやるべきこと

死亡から3か月以内にやるべきことは、以下の1点です。

①相続放棄または限定承認

相続がおこって何もしないまま3ヶ月が経過すると、自動的に相続人となったものとみなされます。これを相続の単純承認といいます。相続財産には預貯金や不動産などのプラスの財産もありますが、負債などのマイナスの財産もあります。相続を単純承認する場合、プラスもマイナスも両方の財産を相続しなければなりません。どちらか一方だけを相続することはできません。

なお相続放棄をするためには、以下の手順が必要となります。

- 必要書類を用意する

- 相続放棄の申述をする

- 家庭裁判所からの照会書に記入して返信する

- 相続放棄受理通知書を受け取る

1.必要書類を用意する

相続放棄のために必要な書類は以下のとおりです。

- 相続放棄申述書

- 800円の収入印紙

- 相続放棄する人の戸籍謄本

- 被相続人の戸籍謄本

- 被相続人の住民票の除票または戸籍の附票

- 郵便切手(郵送の場合)

2.相続放棄の申述をする

亡くなった方の住所地を管轄する家庭裁判所に、必要書類をまとめて提出します。なお書類は郵送でも構いません。

3.家庭裁判所からの照会書に記入して返信する

家庭裁判所に相続放棄の申述を行うと、申述人のもとに相続放棄に関する照会書が送られてきます。これに必要事項を記載し、家庭裁判所に返信します。

4.相続放棄受理通知書を受け取る

家庭裁判所で相続放棄の申述が認められると、相続放棄受理通知書が送られてきます。これで相続放棄が完了します。

●心配な方は弁護士へ相談するのがおすすめ

相続放棄の手続きに失敗してしまうと、最悪の場合莫大な負債を背負うことになってしまいます。

このようなリスクを避けるため、少しでも心配な方は弁護士へ相談し、アドバイスを受けながら相続放棄を進めていくことをおすすめします。

たとえば相続財産が評価額300万円の自宅と3,000万円の負債であった場合、誰でも相続放棄する方が良いと考えるでしょう。しかしどうしても自宅だけは残したいと考えた場合、限定承認することにより300万円の自宅のみを相続し、それに相当する300万円分の負債を債権者に支払うことでそれ以外の債務を背負う必要がなくなります。これを限定承認といいます。

限定承認の手続きは相続放棄と同じように相続開始後3か月以内に家庭裁判所へ申し立てを行わなければなりませんが、その書類は相続放棄と比べると大変複雑なうえ、譲渡所得税の申告(準確定申告)が必要になる場合もあります。

ですから限定承認を行う場合には、弁護士や税理士などの専門家に相談しながら進めていくことをおすすめします。

死亡から4ヶ月以内にやるべきこと

死亡から4か月以内にやるべきことは、以下の1点です。

所得税の準確定申告をおこなう

亡くなった方が個人事業主として事業を行っていた場合や不動産賃貸業などをしていた場合など、本来であれば翌年確定申告をする必要がある人が亡くなった時には、死亡から4か月以内(正確には死亡した日の翌日から4か月以内)に所得税の準確定申告をおこなわなければなりません。

本人以外が準確定申告を行うのは至難の業

準確定申告は、基本的には確定申告と変わりません。その年の1月1日から亡くなった日までの会計期間で確定申告と同じように所得を計算し、納税額を求め、申告書を提出して納税を済ませます。

ただし生前ご本人が確定申告をされていた場合は、本人以外の他の相続人が準確定申告を行うことは至難の業とだと言えます。納品書や請求書、領収証などの原始資料をもとに売掛金や買掛金、棚卸などの資料を作り上げていく作業は、とても素人ができるようなものではありません。

こういったケースでは、迷わず専門家である税理士に依頼し、4か月以内に準確定申告を無事済ませてしまいましょう。

関連記事:準確定申告は必要?申告方法や手順・期限・必要書類を詳しく解説

死亡から10ヶ月以内にやるべきこと

死亡から10か月以内にやるべきことは、以下の1点です。

相続税の申告を行う

亡くなった日の翌日から10ヶ月以内に亡くなった人の最後の住所地を管轄している税務署に相続税の申告をおこないます。

相続税の申告手順は以下のとおりです。

- 相続税を申告する必要があるかどうか判断する

- 相続財産を評価する

- 申告書を作成し、相続税額を算出する

- 申告書を提出し、相続税を納税する

1.相続税を申告する必要があるかどうか判断する

相続税には基礎控除があります。基礎控除とは相続税を計算する時に相続財産の総額から控除(=「引く」こと)する金額のことをいいます。

基礎控除の金額は、以下の算式により算出します。

相続税の基礎控除=3,000万円+600万円×法定相続人の数

相続財産の合計が基礎控除の金額よりも少なければ、申告や納税をする必要はありません。

2.相続財産を評価する

相続財産が基礎控除額を超えていた場合には、相続税の申告をしなければなりません。そのためにはまず、相続財産の評価を行います。

なお。評価しなければならない相続財産とは、主に以下のようなものをいいます。

- 株式

- 預金(経過利息分)

- 建物

- 土地

- 自動車

- 美術品など

これらが相続財産に含まれている場合、「財産評価基本通達」の評価基準に基づき各種財産を評価していきます。

3.申告書を作成し、相続税額を算出する

申告書を作成し、相続税額を算出します。相続税にはさまざまな税額控除があるため、相続財産の合計額が基礎控除額を超えていた場合でも、最終的に相続税額が0円になることがあります。

なお、節税のために税額控除を利用して相続税額を減らすためには、専門の知識が必要です。そのため、相続財産の合計額が基礎控除額の合計を超える場合には、税理士などの専門家に依頼した方が結果的には安く上げることができるケースが多いです。

4.申告書を提出し、相続税を納税する

亡くなった日の翌日から10ヶ月以内に相続税の申告書を提出し、財産を相続した分に応じた相続税を相続人が各自で納税します。

死亡から1年以内にやるべきこと

死亡から1年以内にやるべきことは、以下の1点です。

遺留分減殺請求

血縁関係の一定範囲内の法定相続人には、遺産を相続できる最低限の取得分が認められています。これを遺留分といいます。遺言書などが遺留分を侵害している場合、被相続人の死亡と遺留分侵害の事実を知ってから1年以内であれば遺留分の相続権を主張(これを「遺留分減殺請求(いりゅうぶんげんさいせいきゅう)」といいます)することができます。

死亡から2年以内にやるべきこと

死亡から2年以内にやるべきことは、以下の2点です。

①葬祭費、埋葬料の請求

国民健康保険や健康保険に加入していた場合、葬儀を行った人(基本的には喪主)には一定の金額が給付されます。亡くなった人が国民健康保険に加入していた場合は葬祭費、社会保険の健康保険に加入していた場合は埋葬料を受け取ることができます。

埋葬料は全国一律5万円ですが、葬祭費の場合は自治体によって数万円から7万円前後の給付額となります。

また後期高齢者医療制度に加入していた人が亡くなった場合も、給付金が自治体から支給されます。

ただしこれらの葬儀にまつわる給付金の請求期限は、葬祭費の場合葬儀が執り行われた日から2年以内、埋葬料の場合亡くなった日から2年以内と定められています。

②高額医療の請求

医療費の月額が一定の金額を超えた場合、その超えた部分を還付請求することができます。これを高額医療の還付請求制度といいます。亡くなった人の医療費が、その人の限度額を超えていた分に関しては、高額医療が発生した月から2年以内に請求すれば還付を受けることができます。

この申請は世帯主がおこなうことができ、申請には亡くなった方との続柄を証明するための戸籍謄本の写しや病院の領収証、高額医療費支給申請書などが必要になります。

死亡から5年以内にやるべきこと

死亡から5年以内にやるべきことは、以下の2点です。

①遺族年金の受給申請

遺族年金とは、国民年金や厚生年金に加入していた人が亡くなった場合にその方と生計を維持していた遺族(基本的には配偶者)が受け取ることができる年金のことをいいます。

遺族年金には「遺族基礎年金」と「遺族厚生年金」があり、亡くなった方の年金の納付状況などにより、いずれか、もしくは両方の年金を受給することができます。

遺族年金を受給するためには、亡くなった日の翌日から5年以内に日本年金機構で受給申請をしなければなりません。なお申請にあたり必要な書類は以下のとおりです。

- 戸籍謄本

- 住民票(除票)

- (受給する方の)所得証明書

- 死亡診断書

②相続税の税務調査

相続税の時効は相続税の申告期限から5年または7年です。5年と7年の違いは、善意の相続人であるか悪意の相続人であるかの違いです。ですから普通に申告し、納税していた場合は5年で時効を迎えます。

ただし相続税の税務調査の8割以上が申告期限から1~2年以内に行われているため、実際に調査が行われる場合はこの期間内であると考えていただいてよいでしょう。

相続手続きに必要な書類について

相続手続きを行う場合、さまざまな書類が必要となります。

- 金融機関で手続きを行う場合に必要な書類

- 不動産の所有権移転登記に必要な書類

- 相続税の申告に必要な資料

そこで必要となる書類の中でも主要なものをまとめてみました。

金融機関で手続きを行う場合に必要な書類

金融機関で手続きを行う場合、どの金融機関にも共通して必要なものは以下のとおりです。

- 遺言書もしくは遺産分割協議書

- 相続人全員の印鑑証明

- 被相続人の戸籍謄本(出生から死亡まで)

- 被相続人の住民票

- 相続人の戸籍謄本

- 相続人の住民票

これ以外にも、相続人関係図を作成しておくと、手続きがスムーズになる場合があります。

なお戸籍謄本や住民票は市区町村役場で発行してもらうことができます。

不動産の所有権移転登記に必要な書類

不動産を相続し、名義を相続人に変更する場合に必要な書類は以下のとおりです。

- 遺言書もしくは遺産分割協議書

- 相続人全員の印鑑証明

- 被相続人の戸籍謄本(出生から死亡まで)

- 被相続人の住民票

- 相続人の戸籍謄本

- 相続人の住民票

- 権利書(不動産の場合)

- 固定資産税評価証明書(建物の場合)

相続税の申告に必要な資料

相続税の申告書を作成・提出する場合に必要となる書類は以下のとおりです。

- 遺言書もしくは遺産分割協議書

- 相続人全員の印鑑証明

- 被相続人の戸籍謄本(出生から死亡まで)

- 相続人の戸籍謄本

- 不動産関係書類一式(不動産を相続した場合)

- 上場株式関係書類一式(上場株式を相続した場合)

- その他(相続した財産の種類に応じてそれに関連する書類を一式)

相続について相談する専門家の選び方について

相続の専門家は、それぞれに扱っている分野がことなります。まず、どの専門家がどういった分野を扱っているのかを正確に理解しておくことが大切です。

各専門家の業務範囲について

相続に関連した業務のうち、各専門家がおもに行っている業務は以下のとおりです。

- 税理士・・・節税対策、遺産分割方法の相談、申告書の作成・提出、税務調査など

- 弁護士・・・遺言書の作成、相続人同士のトラブルの解決、裁判手続きなど

- 司法書士・・・土地や建物などの名義変更のための登記手続き

これらをしっかりと理解した上で、相談内容に応じて各専門家に相談しましょう。

相続は専門性が高いため資格だけでは判断できない

医師には内科医や外科医のように専門医がいるように、税理士や弁護士、司法書士にもそれぞれ得意分野があります。

たとえば税理士の場合、相続のような特殊な業務は小さな事務所であれば年間に1件あるかどうか程度です。同じ税理士でも相続を専門におこなっている場合、毎日毎日相続税の業務ばかりをこなしています。当然熟練度も違い、また知識の深さも違います。

こういったことは、弁護士や司法書士なども同じです。ですから専門家に相談する場合、単なる専門家ではなく、相続業務の経験が豊富な専門家を探し出すように心がけて下さい。

まとめ

相続に関する手続きは種類が多く、それぞれに期限が設けられています。相続自体ほとんどの人にとって経験のないことですから、当然手続きも分からないことだらけです。

ただし重要な手続きに関しては、税理士をはじめとする専門家に相談することができるため、少しでも不安に思われることがあった場合は躊躇なく相談することをおすすめします。

「不動産と相続の専門家集団」マルイシ税理士法人

マルイシ税理士法人は、不動産オーナーの相続税申告を専門としています。相続財産に自宅やアパートなどの不動産がある場合には、迷わずご相談ください。

また、相続に精通した弁護士や司法書士などの他の士業や不動産コンサルタントなどと協業していますので、相続と不動産についてもワンストップで対応が可能です。

無料相談を行っていますので、お気軽にご相談ください。