不動産相続の手続きの流れとは?かかる費用や必要書類・相続税について解説

相続は、相続した財産の種類によって、その後の手続きやそのための費用、また節税方法などがことなります。

たとえば現金を相続する場合、基本的に相続税の申告以外に特に何かをすることはありません。

もちろん特別な節税方法もありません。

しかし現金でなく不動産を相続する場合であれば、さまざまな手続きやそのための費用、また相続税対策など、やるべきこと、そしてやっておけば良かったことなどが数多く存在します。

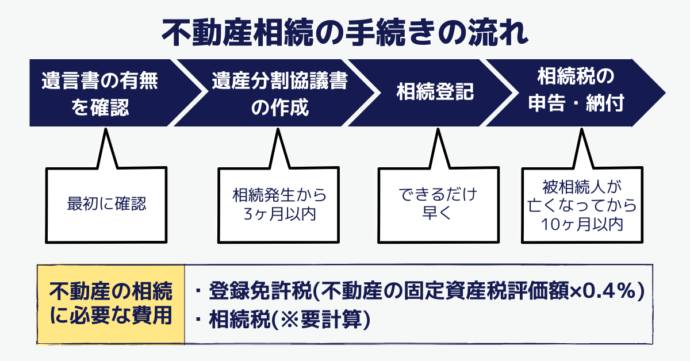

不動産相続の手続きと流れ

ではまず、不動産を相続した場合に何をしたらよいのか、何をどのような順で行えばよいのかをお話ししていきます。

実際の相続では不動産のみを相続することはあまりありませんが、ここでは便宜上、相続財産は不動産だけとしてお話をすすめさせていただきます。

その① 遺言書の有無を確認し、遺産分割協議書を作成しましょう

はじめに、被相続人(=亡くなった方)の残した遺言書があるかどうかを確認してみましょう。もしも遺言書が残されており、それが法的に有効であれば、相続財産は基本的に遺言書で指定された相続人が相続することになります。

遺言書が残されていない場合や、それが法的に無効な場合、また遺言書には記載されていない財産があった場合には、財産は法定相続人によって相続されることになります。

法定相続人とは、「被相続人の配偶者」+「それ以外の血縁関係の人」のことをいい、この「それ以外の血縁関係の人」については、第1順位から第3順位までが民法で厳密に定められています。

法定相続人によって財産を相続する場合には、相続人同士で誰がどの財産を相続するのかを話し合った後、それを書き記した「遺産分割協議書(いさんぶんかつきょうぎしょ)」を作成します。

ただし、被相続人が残した財産よりも借金などの債務の方が多い場合などには、相続があったことを知った日から3か月以内に家庭裁判所に相続放棄の書類を提出することで相続放棄をすることができます。

その② 相続登記を行いましょう

相続人同士の話し合いにより土地などの不動産の相続が決まったら、相続した不動産の所有権移転登記を行います。

土地や建物などの不動産は、「誰が所有者なのか?」や「抵当権が設定されているのか」などを第三者にも知らせるために、その土地を管轄している法務局で登記を行います。

相続登記には「いつまでにやらなければならない」というような期限はありませんが、相続登記をしなければ第三者に対してその土地(もしくは建物)があなたの土地であるとは主張することができません。

またそのまま放置しておくと売却することができず、将来的にも不利益になる可能性があるため、相続登記はできるだけ早く済ませておいた方がよいでしょう。

なお、具体的な登記手続きについては次章でご説明いたします。

その③ 相続税の申告・納付を行う

被相続人が亡くなった日(正確には「被相続人が亡くなったことを知った日」)の翌日から10か月以内に相続税の申告書を作成し、それを被相続人の最後の住所地を管轄する税務署に提出し、相続税を納付します。

相続した不動産の名義変更にかかる費用と必要書類について

では、実際に不動産を相続した場合の相続登記について、必要な書類とその費用(実費)を解説していきます。

なお、ここでは相続人がご自身で登記を行うことを前提にお話ししていきます。

その① 不動産所在地を管轄している法務局へ相談に行きましょう

まず、その不動産の所在地を管轄している法務局を調べ、登記のための相談に行ってみましょう。相談員が無料で相談にのってくれます。

なお法務局へ行かれる時には、土地の権利書や固定資産税の評価証明書、また遺産分割協議書など不動産に関する資料は一式そろえてから行った方がよいでしょう。

ちなみに、法務局の管轄については、法務局のホームページで調べることができます。

その② 名義変更のための申請書を作成し、必要書類をそろえましょう

法務局の相談員の指示に従い、資料を作成すれば所有権移転登記のための書類を全てそろえることができます。

なお、書類には「自分で作成するもの」と、「添付書類として集める必要があるもの」の2種類があります。

ご自分で作成しなければならない書類

相続登記において、ご自身で作成しなければならないのは以下の書類となります。

- 登記申請書・・・登記のための申請書です。法務局でテンプレートをもらうこともできます。

- 遺産分割協議書・・・上述したように、遺産分割協議により作成します。

- 相続関係説明図・・・必須ではありませんが、作成しておくと戸籍謄本などの原本還付が受けられます。

添付資料として集めなければならない書類

相続登記の申請時に提出するための添付資料は以下の書類となります。

- 不動産の登記事項証明書(登記簿謄本)・・・法務局で入手します

- 被相続人の住民票の除票(本籍の記載があるもの)・・・市区町村役場で入手します

- 被相続人の死亡時から出生時までの戸籍謄本・・・市区町村役場で入手します

- 相続人全員の現在の戸籍謄本・・・市区町村役場で入手します

- 不動産を取得する相続人の住民票・・・市区町村役場で入手します

- 不動産の固定資産評価証明書・・・市区町村役場で入手します

- 相続人全員の印鑑証明書・・・市区町村役場で入手します

その③ 必要な費用を用意します

相続登記の申請時に、登録免許税が必要となります。

不動産を相続する際に発生する登録免許税

「不動産」を相続する場合、その名のとおり、相続税がかかるイメージがあると思いますが、実はそれ以外に「登録免許税」がかかります。

相続税のことばかりに頭を取られて思わぬところから課税されて驚く方もいます。

登録免許税は、名義を変更する不動産の固定資産税評価額(上記の「固定資産評価証明書」に記載されている評価額のことです)に0.4%を掛け、100円未満を切り捨てた金額となります。

その④ 登記の申請を行います

不動産の所在地を管轄している法務局へ、登記の申請書類一式をそろえて提出します。特に問題がなければ1~2週間程度で登記が完了します。

不動産相続を行う際にかかる相続税について

不動産を相続すると、相続登記とは別に相続税の申告書を作成し、納税しなければなりません。

相続税の基本的な考え方

税法には「基礎控除(きそこうじょ)」という考え方があります。基礎控除とは、所得などから一定金額を差し引くことが認められた金額のことをいい、相続税の場合その計算方法は以下のようになります。

・相続税の基礎控除=3,000万円+(600万円×法定相続人の数)

たとえば、法定相続人が配偶者・長男・長女の3人の場合、相続税の基礎控除額は

3,000万円+(600万円×3人)=4,800万円

となります。

つまり、相続財産の合計額が4,800万円を超えなければ、相続税を納める必要がないわけですね。

相続税の税率について

では、基礎控除を超えた場合、相続税は一体いくらかかるのでしょうか?

【平成27年1月1日以後の場合】相続税の速算表

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | なし |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

ご覧いただけばお分かりのとおり、相続税は最低で10%、最高だと55%もの高い税率がかかります。

相続税の計算方法と手順

相続税の計算手順

計算方法①

プラスの財産からマイナスの財産を差し引いて遺産の総額を計算する

計算方法②

遺産の総額から基礎控除額を差し引く

計算方法③

遺産の総額を法定相続分で割り振る

計算方法④

割り振られた各相続人の遺産額に相続税率をかける

計算方法⑤

合計して家族全体の相続税を計算する

計算方法⑥

実際に遺産を相続した割合で、各相続人に全体の相続税額を按分する

【具体例】相続税の計算

では上記の速算表をもとに、簡単な相続税の計算をしてみましょう。なお、条件は以下のとおりとします。

- 相続財産・・・土地(注)のみ(相続税評価額1億円)。

- 法定相続人・・・配偶者・長男・長女の3人

- 不動産を相続する人・・・長男のみ

(注)土地を相続する場合、小規模宅地等の特例に該当する場合には評価減することができますが、ここではあえて行わないものとします。なお小規模宅地等の特例については、次章で改めてご説明します。

ではまず相続税の基礎控除を計算してみましょう。法定相続人は3人ですから、基礎控除は3,000万円+(600万円×3人)=4,800万円となります。

そして、1億円-4,800万円=5,200万円が、相続税の課税対象となります。

次に、この5,200万円を法定相続分で按分した金額に、それぞれ先ほどの「相続税の速算表」の税率を乗じて控除額を引きます。

配偶者 5,200万円×1/2=2,600万円 2,600万円×15%-50万円=340万円

長男 5,200万円×1/4=1,300万円 1,300万円×15%-50万円=145万円

長女 5,200万円×1/4=1,300万円 1,300万円×15%-50万円=145万円

上記の算定金額を合計して、相続税額の総額をだします。

340万円+145万円+145万円=630万円

この630万円が相続税の総額となります。後は、実際に相続人が相続した割合に応じて、相続人各自が相続税を納税することになります。このケースでは、相続財産が土地しかなく長男がそれを全て相続しますので、長男が630万円を納税することになります。

長男 630万円×1/1=630万円

もし、長女と1/2ずつ相続するのであれば、630万円を半分ずつ納税することになります。

長男 630万円×1/2=315万円

長女 630万円×1/2=315万円

基本的にはこの手順により、相続税を計算することができます。

不動産相続を行う際に知っておきたい節税対策や注意点

では次に、不動産を相続する場合に知っておいた方がお得な節税対策や注意点についてまとめてみます。

不動産を相続した場合に知っておきたい相続税対策などのポイント

それではまず、不動産を相続した場合に知っておきたい相続税対策などのポイントについてまとめてみます。

知っておきたいポイントその① 土地の評価を下げてみよう

相続した土地に被相続人が生前、

- 居住していた

- 事業用に使っていた

- 貸付用として使っていた

場合には、その土地の評価額を減額することができます。なお減額する割合とその限度面積は以下の表のようになります。

| 対象地 | 減額割合 | 減額面積 |

|---|---|---|

| 居住用 | 80% | 330㎡まで |

| 事業用 | 80% | 400㎡まで |

| 貸付用 | 50% | 200㎡まで |

※これらのうち適用対象となる土地が複数ある場合には、一定の面積制限があります。

ただしこの小規模宅地等の特例を利用するためには、細かい条件が付帯されており、それらを全てクリアしなければこの特例を利用することはできません。

また、この特例を利用して納税額が0円になった場合でも、税務署へ申告書を提出しなければなりません。

知っておきたいポイントその② 配偶者の税額軽減制度を活用してみよう

被相続人の配偶者が相続した財産に関しては、「配偶者の税額軽減制度」によって相続税額を軽減することができます。

この制度を活用すると、配偶者の相続した財産が

- 1億6千万円

- 配偶者の法定相続分

のどちらか大きい金額までは相続税が課税されません。

つまり、小規模宅地等の特例などを使っても相続税が課税されてしまう場合であっても、相続財産の総額が1億6千万円以下であれば、配偶者に全財産を相続させることで配偶者の税額軽減制度が利用できて、相続税が0円になるというわけです。

ただしこの制度を活用する場合には、小規模宅地等の特例の場合と同様で、申告をしなければなりません。

知っておきたいポイントその③ 配偶者居住権を活用する

残された配偶者が引き続き自宅に住みながら生活費にも困らないようにするためには、配偶者居住権の活用を検討しましょう。

配偶者居住権とは簡単にいうと、「相続前から配偶者が住んでいた自宅は、自宅そのもの(の権利)を相続しなくても住み続けることができますよ」という権利のことです。

具体的には、不動産の所有権を「自宅に住む権利」と「配偶者居住権の負担のついた自宅の所有権」に分け、配偶者がこの「自宅に住む権利」のみを相続します。

この制度を活用すると、配偶者は自宅に住みつつ、安心して老後を暮らすことができます。

知っておきたいポイントその④ 空き家特例制度

被相続人が住んでいた不動産を相続後に空き家のままで売った場合で、かつ一定の要件を満たしている場合には、譲渡所得から最高3,000万円を控除することができます。

ただしこの制度は、令和5年12月31日までに売却した場合に限られます。

不動産を相続した場合に知っておきたい注意点

不動産を相続すると、同時に不動産の管理者責任を負うことになります。誰が相続するか決まっていない段階であれば、法定相続人全員が共同でこの管理者責任の義務を負い、相続人が決定した後は相続人が単独で管理者責任を負うことになります。

そのため、空き家などを相続し、何らかの原因で隣家に損害を与えた場合には、その責任を負わなければなりません。

これを回避するためには、地元の不動産屋に管理を任せるか、相続人ご自身が定期的に当該不動産の維持管理を行わなければなりません。

不動産相続を自分で行うことは可能か?

それでは最後に、不動産相続の一連の手続きや相続税の申告書作成を、相続人ご自身だけで行うことが可能かどうかを考えてみましょう。

不動産相続は税法上の難しい論点を含んでいる場合が多いため、どんな場合でもご自身で行うことができるわけではありません。したがって、逆にどのようなケースであればご自身でもできるのかを考えてみたいと思います。

自分で行うことが可能なケース

税理士や司法書士などの専門家に頼まず、ご自分の力だけで不動産相続の手続きができるのは、

- 相続財産の合計額が相続税の基礎控除の範囲内である

- 相続した不動産の現況から判断して、登記が極めて単純である

この2つを同時に満たす場合であれば、ご自分でも行うことができると思われます。

なぜなら、この条件であれば相続税の申告・納税の必要はなく、かつ登記に関しても特別注意するポイントがないからです。

ただし、不動産の相続税評価額を正確に算出するのは大変難しいため、そもそも相続財産の合計額が基礎控除の範囲内に収まっているかどうかを正確に判断することができるのかどうか、かなり怪しいといえます。

たとえば税理士などの専門家に依頼した場合には、仮に相続財産が基礎控除の範囲内に収まっていない場合でも、各種の特例や控除などの節税方法をフル活用して納税額を0円に抑えることもできますが、安易にご自身の判断で「相続財産は基礎控除の範囲内だろう」と考えて申告しなければ、最悪の場合税務調査の後で相続税を支払うことになってしまいます。

また不動産登記に関しても、土地に付随している私道などがある場合に、この(持ち分の)所有権を移転し忘れてしまうと、将来不動産の売却が出来なくなってしまうことがあります。

つまり、「ものすごく単純であればご自身で不動産相続をすることができるけれど、そもそも単純かどうかを判断するには専門的な知識がないと不可能」というわけです。

おすすめはやはり専門家にお任せ

不動産相続の手続きは、たとえ税理士のような専門家が行っても手間のかかる作業です。また相続財産は高額な場合が多いため、一歩間違うとかなりのリスクを背負う可能性があります。

この2点から考えると、相続のように高額な財産にかかわることで、かつ一生のうち何度もないことであれば、やはり税理士のような専門家に依頼した方が良いといえるでしょう。

その対価として報酬を支払うことになりますが、その分だけ手間や心配をする必要がなく、おまけに節税によるメリットも受けられる可能性も高いです。

関連記事:【税理士解説】不動産(土地・建物)の相続はどうするべき?生前贈与と徹底比較

不動産の相続で相続税以外にかかる費用と注意点

不動産を相続する際に発生する登録免許税

「不動産」を相続する場合、その名のとおり、相続税がかかるイメージがあると思いますが、実はそれ以外に「登録免許税」がかかります。

相続税のことばかりに頭を取られて思わぬところから課税されて驚く方もいます。

被相続人の遺言書を確認が必要

遺言がない場合には、相続税は遺産分割協議書の内容に基づいて計算することになります。

「配偶者の税額軽減」や「小規模宅地等の特例」などは、遺産分割協議が完了していることが条件なので、申告期限に間に合うように分割協議を行ってください。

まとめ

不動産相続の手続きは、大きく分けると相続した不動産の登記と、相続税の申告の2種類に分けることができます。

不動産の登記に関しては、必要書類を作成し、添付書類を集め、法務局の登記相談を利用していけば進めることができます。

また相続税の申告に関しては、相続財産が基礎控除の範囲内であれば申告・納税の必要がありません。

しかし相続のような高額の財産に関するものは、一歩間違うと大きなダメージやリスクを負う可能性が高いため、不動産相続に関しては税理士などの専門家に相談しながらすすめていく方がよいでしょう。