相続財産目録とは?作成するメリットから作成方法・注意点を解説

相続が起こると、誰がどの財産を相続するのかを話し合う遺産分割協議を行い、相続した財産に関する相続税の申告や納税を期限内に行わなければなりません。これらの手続きをトラブルなく円滑に行うために作成するのが財産目録です。

財産目録は法律上作成する義務はありませんが、財産目録を作成しておくと相続人同士のトラブルを回避することができるだけでなく、遺産分割協議書や相続税の申告書の作成の時などに大変役に立ちます。

そこで本日は、この財産目録に焦点を当て、メリットや作成方法はもちろんのこと、作成時に見つからないものがあった場合の対処法などについて詳しく解説していきます。

財産目録とは

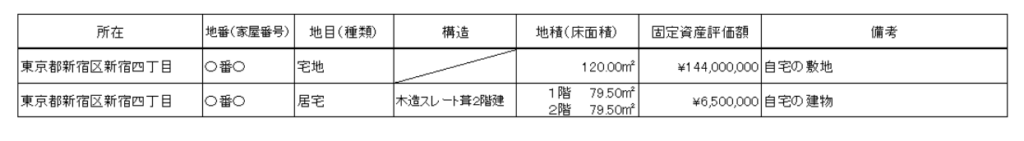

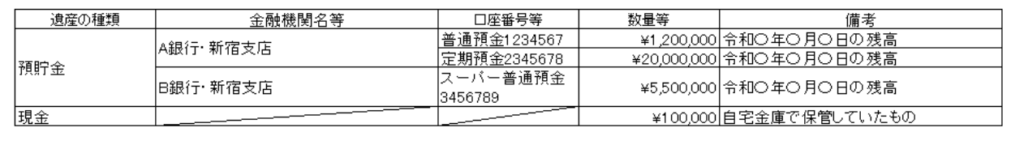

財産目録とは、被相続人(亡くなった方)の財産を一覧にした表のことをいいます。記載する財産については、不動産であれば所在地や(宅地や畑などの)種類、面積などを記載し、預貯金であれば金額はもちろんのこと金融機関の名前や口座番号など、分かる範囲の内容をできるだけ細かく記載していきます。

また、これらのプラスの財産だけでなく、未払いの医療費や保険料、借金や債務保証などのマイナスの財産も一つずつ拾い上げてすべて記載していきます。

財産目録を作成しておくとトラブルを未然に防ぐことができる

財産目録を作らずに遺産分割協議を行ってしまうと、相続人が財産の内容を正確に把握することはできません。また、不正確な財産目録に基づいて相続税の申告書を作成してしまうと、後日高額な追徴税額を支払うことになってしまいかねません。

このように、財産目録を正しく作成しておかなければ相続人同士のトラブルを招くだけでなく、間違った申告書を作成してしまうリスクを背負ってしまう可能性もあります。

財産目録を作成しておけば、このようなトラブルを未然に防ぐことができます。

相続財産目録を作成するのはどのような場合?

相続財産目録の作成は、相続人の義務ではありません。作った方が後々便利であることと、トラブルを防ぐことができるため作った方が良いということであり、作成を法律で定められているわけでもありませんし、税務署への提出義務もありません。

しかし、遺言書が作成されており、遺言の内容を実行する遺言執行者が指名されていた場合は、遺言執行者が財産目録を遅滞なく作成することが民法で義務付けられています。したがってこのような場合は、財産目録の作成が義務付けられています。

仮に遺言執行者が財産目録の作成を怠っている場合は、家庭裁判所に申し立てを行い、遺言執行者を解任することができます。

財産目録を作成するメリット

ではまず、財産目録を作成するとどのようなメリットがあるのかを確認してみましょう。

メリット① 相続財産を大まかに把握できる

相続財産にはプラスの財産だけでなく借金や債務保証などのマイナスの財産もあります。財産目録を事前に作成しておくことにより、財産の種類や内容などを漏れなく詳しく把握することができるため、相続を単純承認した方が良いのか、限定承認をすべきなのか、相続放棄が一番良いのかなどの判断をすることができます。

特に、限定承認や相続放棄を選択する場合は相続の開始を知った日から3ヶ月以内に家庭裁判所に申し立てを行わなければなりません。

財産目録を作成し、相続財産が全体でプラスになるのかマイナスになるのかが大まかに把握できれば、これらの判断を行うことが出来るようになります。

関連記事:相続財産とは?相続税がかかる財産とかからない財産を税理士が解説

メリット② 遺産分割協議がスムーズになる

相続人や包括受遺者が複数いる場合は、遺産分割協議を行わなければなりません。その時に財産内容を口頭で説明するだけではすべての財産を漏れなく伝えるのは難しいでしょう。また、相続人同士が猜疑心を持ってしまうことにもなりかねません。

このような事態を避けるため事前に財産目録を作成しておくと、相続人同士の話し合いをスムーズに行うことが出来るようになります。

メリット③ 相続税の申告が必要か判断しやすい

財産目録を作成しておくと、財産の全容とざっくりとした評価額を把握することができます。相続財産の総額をざっくりと捉えることができれば、基礎控除を計算して相続財産の方が少なければ相続税の申告の必要はなくなります。

たとえば相続財産の総額がざっくり5,000万円、法定相続人が5人だった場合を例に計算をしてみます。

- 相続財産・・・5,000万円

- 基礎控除・・・3,000万円+600万円×5人=6,000万円

相続財産5,000万円<基礎控除6,000万円のため、この場合相続税の申告や納税をする必要はありません(注)。

(注)ざっくり計算で相続税の申告が必要か判断する場合、明らかに基礎控除の方が多い場合以外は申告が必要かどうかを税理士などの専門家に問い合わせた方が安全です。

特に土地や非上場企業の株式の評価は税理士のような専門家でないと難しいため、そのようなものが財産目録に含まれている場合には税理士に相談することを強くお薦めします。

財産目録を作成する方法

それでは実際に、どのように財産目録を作成するのかを解説していきます。

財産目録そのものには決まった様式はありません。どのように作成しても間違いではありませんが、最低限記載しておいた方が良い内容や作成手順などがあります。

そこで、財産目録作成のための手順についてご紹介し、記載すべき内容とあわせて解説していきます。

財産目録の作成手順① 相続財産を調べる

まず、相続財産にはどのようなものがあるのかを一つ一つ漏れのないように調べていきます。現金預金や有価証券、不動産などはすぐ見つかると思いますが、借入金や債務保証などの負債についてはすぐに見つからない場合があるため、できるだけ慎重に調べるようにして下さい。この段階でマイナスの財産を発見できないと、後々相続放棄をするべきかどうかの判断を間違ってしまう可能性があります。

財産のすべてをピックアップすることができたら、それをプラスの財産のマイナスの財産に分けていきます。

財産目録の作成手順② 相続財産の所在を記す

次に、財産目録に一つ一つの財産の所在を記していきます。不動産であれば地番まで登記簿謄本通りに間違いなく記載し、建物の場合は家屋番号が分かるものについてはそれも記載してください。

預金に関しては、金融機関名・支店名・口座番号はもちろんのこと預金の種目(普通・総合など)についても記載します。

株式については株の銘柄や問い合わせ先の証券会社の名前や支店名などを記載しておきます。

不動産の財産目録(例)

現金預金の財産目録(例)

財産目録の作成手順③ 数量や割合も正確に記す

最後に、ピックアップしたそれぞれの資産の数量を正確に記載します。また、不動産のように持分割合のあるものが含まれている場合は、それらの割合も正確に記しておきます。

財産目録作成に必要なものが見つからない場合

自分の財産ですら、すべてを完璧に把握することは多くの人にとって難しいはずです。ましてや亡くなってしまった方の財産を本人以外の人間が探すわけですから、そんなに簡単に見つかるはずがありません。

そこで、財産目録を作成するために必要なものが見つからない場合にどのように探すのかについて財産別にご紹介していきます。

銀行残高がわからない場合

どの銀行に預金口座があり、どれだけの預貯金があるのかをすべて把握するのは、実は意外と難しいです。通帳があるものについては預金口座の存在を確認することができますから、金融機関に問い合わせて残高証明を発行してもらいましょう。

それ以外に通帳が紛失してしまって見当たらないものや、ネットバンクのようにはじめから通帳が存在しないものについては、口座開設時の書類やキャッシュカード、メモ帳などの粗品や被相続人のメールなどから口座の有無を確認します。

確認ができ次第、問い合わせて残高証明の発行を依頼します。

不動産がわからない場合

不動産を所有している場合、毎年その不動産が所在している市区町村役場から固定資産税の納税通知書が送られてきます。これを確認すれば、どこにどのような不動産があるのかが分かります。

ただし不動産が共有名義になっており、被相続人が代表者でない場合は固定資産税の納税通知書が送られてこないため、登記簿謄本や権利書などからこういった不動産がないかどうかを確認していきます。

ローン・債務がある場合

借入金やローンなどがある場合は、信用情報を取り扱っている3社(CIC、JCIC、全国銀行個人信用情報センター)のどれかに必ず情報が登録されています。そのため、3社に問い合わせて借入金やローンなどの有無について確認します。

ただし、他人の債務の保証人になっている場合は、信用情報機関に問い合わせてもわかりません。そのため、契約書や郵便物などを確認し、そのようなものがないかどうかを調べます。

まとめ

財産目録の作成は手間も時間もかかりますが、これを作成しておかなければ遺産分割協議を行うこと自体が難しく、スムーズな相続手続きが出来なくなってしまいます。

これは、相続放棄をするかどうかの判断や相続税の申告にも影響を及ぼしてしまうため、作成に不慣れな方やご心配な方などは、相続に強い税理士や司法書士に作成を依頼した方が良いでしょう。