子供がいない夫婦の相続とは?相続順位や相続割合・相続対策のポイントを解説

1992年版の「国民生活白書」において、少子化社会についての懸念が発表されてから20年以上が経過しました。

その後も女性の社会進出は進み、価値観が多様化したことなどから、結婚しても子供のいない・持たない夫婦が増えていきました。

子供のいない夫婦のどちらかが先に亡くなった場合、残された配偶者が財産のすべてを相続するように思われるかもしれませんが、実際の相続はそれ程簡単にはいきません。子供がいないが故に、かえって相続人や相続割合が複雑になることすらあります。

子供がいない夫婦の相続人

冒頭でお話ししたように、子供がいないから残された配偶者が財産のすべてを相続して終わり・・・というわけには残念ながらいきません。そこでまず、子供がいない夫婦のうちどちらかが先に亡くなった場合に、誰が相続人となるのかを整理してみましょう。

【ケース別】子供がいない夫婦の相続人

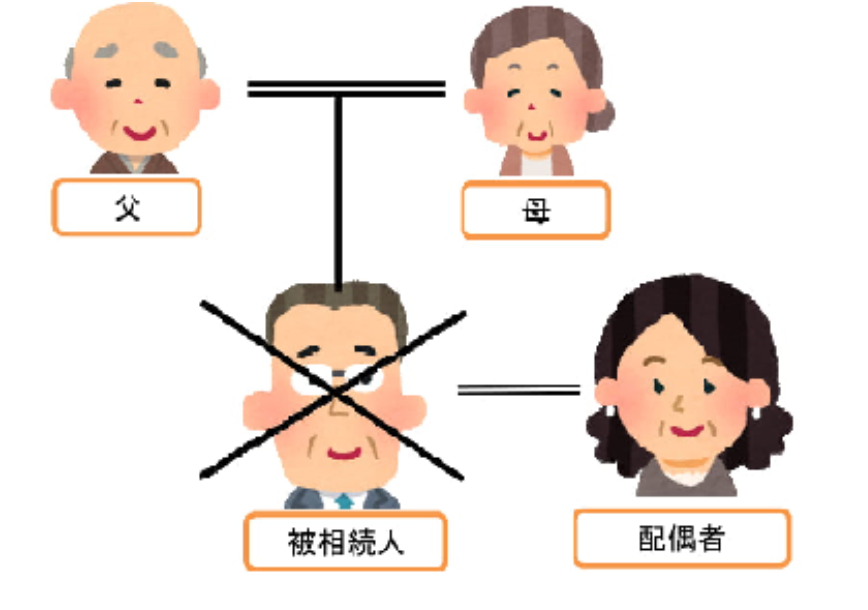

ケース① 亡くなった夫の親がいる場合

それでは、イメージしやすいように、子供のいない夫婦のうち夫が先に亡くなってしまったケースを考えてみます。

上図のように、亡くなった夫の親がまだ健在である場合は、配偶者だけでなく夫の両親も相続人となります。

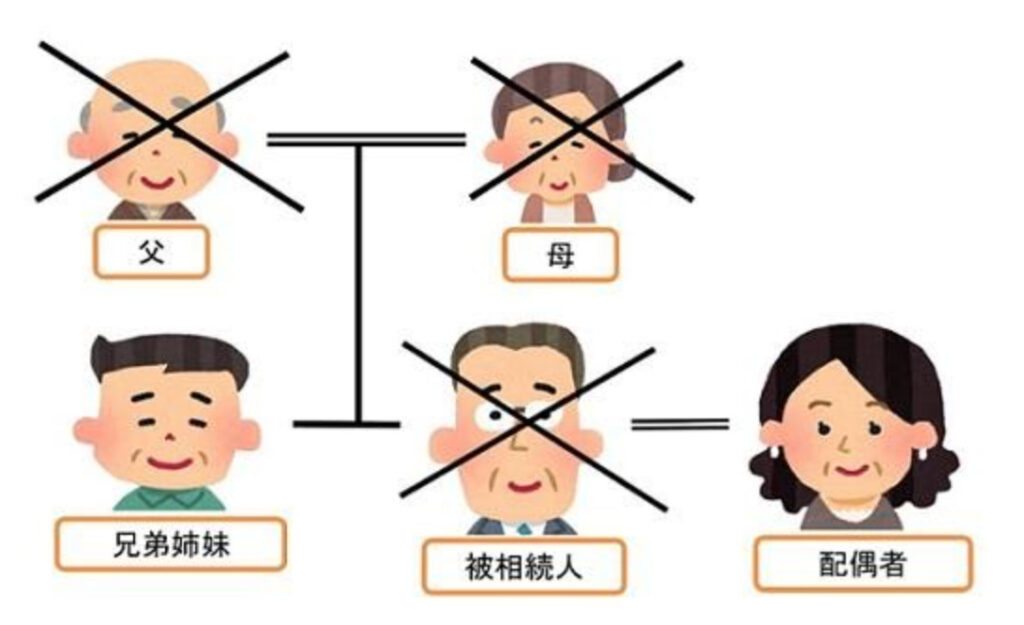

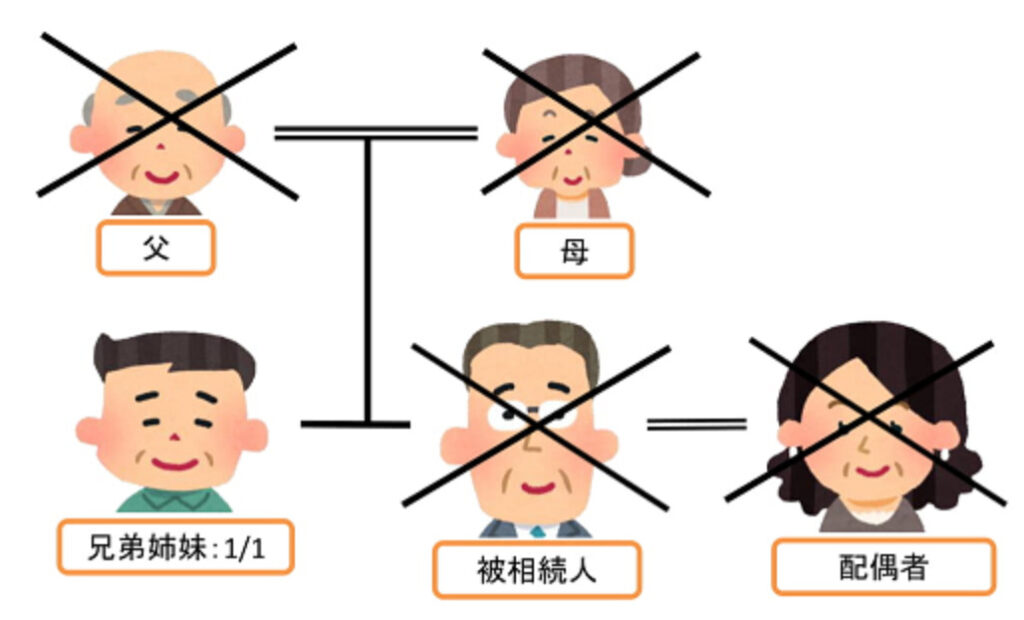

ケース② 亡くなった夫の兄弟姉妹がいる場合

上図のように、亡くなった夫の両親は既に他界しているものの、兄弟姉妹が健在である場合は、配偶者だけでなく夫の兄弟姉妹も相続人となります。

疎遠であっても法定相続人の親族には相続の権利がある

法定相続人の親族には、「仲が良い・悪い」や「疎遠である・なし」に関わらず、財産を相続する権利があります。特に被相続人の父母や祖父母などの直系尊属の相続権については、どのような方法を用いても消滅させることができません。

したがって、ある程度の財産については、配偶者以外の親族が相続する可能性が高いということを押さえておいてください。

子供がいない夫婦の相続割合

夫婦に子供がいない場合、誰が相続人になるのかは前章でお伝えした通りです。それでは、それぞれの相続割合はどうなるのでしょうか?

子供がいない夫婦の相続割合パターン例

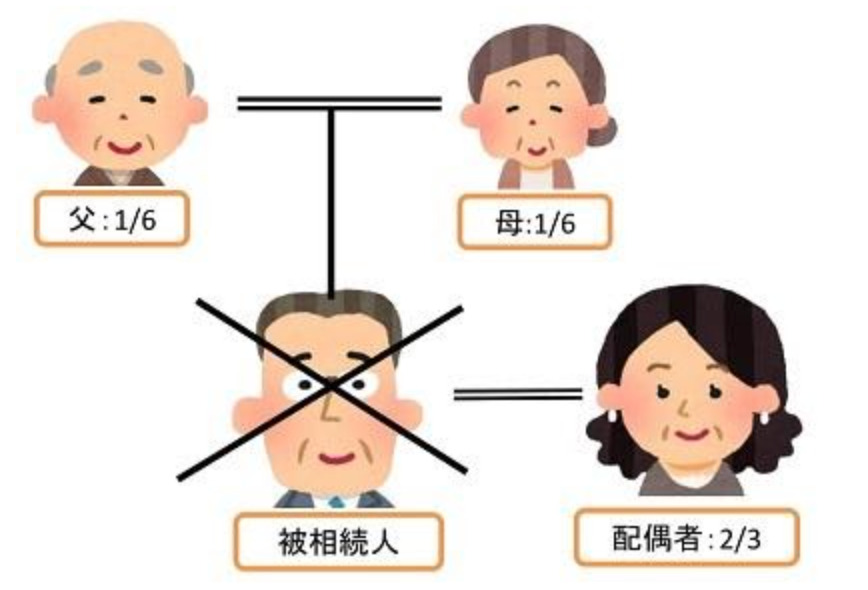

パターン① 父母が存在している場合

上図のように配偶者と夫の両親がいる場合は、配偶者が相続財産の2/3を相続し、残りの1/3を親が相続します。この場合両親ともに健在ですから、お互いに1/3×1/2=1/6ずつを相続することになります。

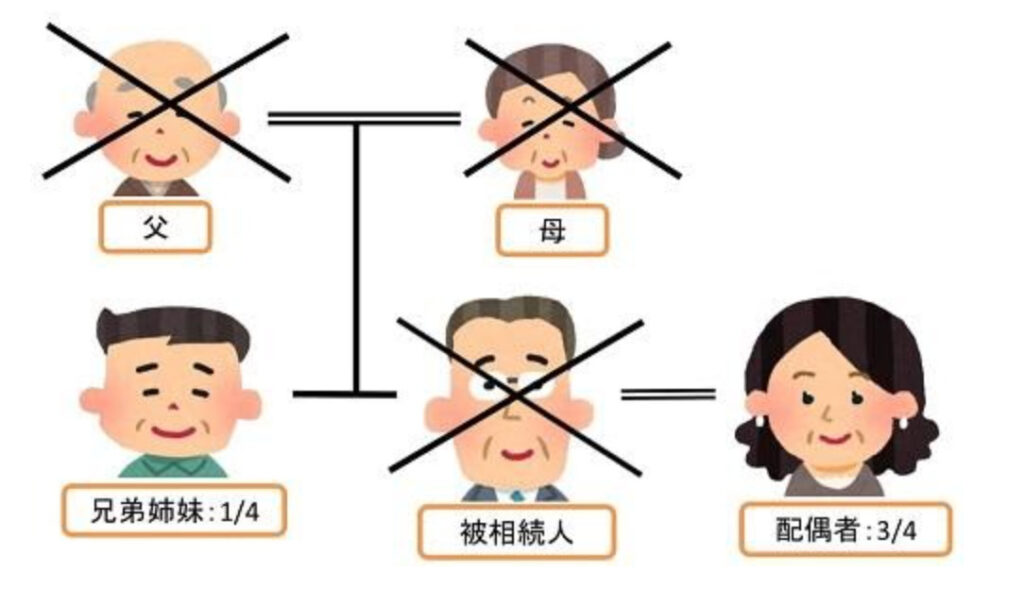

パターン② 父母が死亡しており兄弟姉妹がいる場合

上図のように夫の両親はすでに他界しており、配偶者と夫の兄弟姉妹がいる場合は、配偶者が相続財産の3/4を相続し、残りの1/4を兄弟姉妹が相続します。この場合兄弟姉妹は1名のみですが、複数人の場合は1/4を人数に応じて均等に相続します。

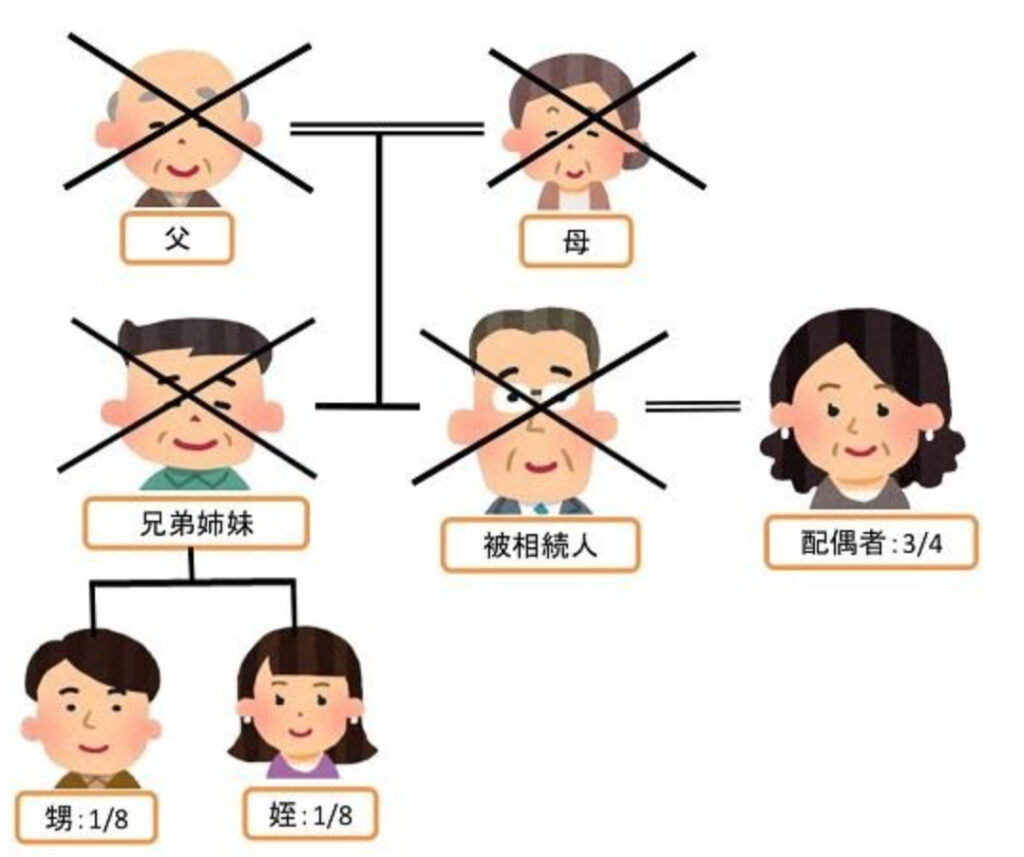

パターン③ 父母・兄弟姉妹が亡くなっており甥・姪がいる場合

上図のように夫の両親や兄弟姉妹はすでに他界しており、配偶者と夫の甥・姪がいる場合は、配偶者が相続財産の3/4を相続し、残りの1/4を兄弟姉妹に代わって甥・姪が相続します。これを「代襲相続(だいしゅうそうぞく)」といいます。

この場合甥や姪は合計で2名ですから、それぞれの相続割合は1/4×1/2=1/8となります。

パターン④ 配偶者・父母が亡くなっている場合

最後に、配偶者も夫の両親もすでに亡くなっており、兄弟姉妹がいる場合です。この場合は、すべての財産を兄弟姉妹が相続することになります。

配偶者が財産すべて(100%)を相続できるのはどんな場合?

上記を踏まえた上で、どのような場合であれば配偶者が夫の財産のすべてを相続できるのかを考えてみましょう。

まず、夫の両親はもちろん、祖父などの直系尊属が全員亡くなっていなければなりません。次に、兄弟姉妹も同じように全員亡くなっていなければなりませんが、甥や姪には代襲相続権があるため、甥や姪がいてもダメです。

したがって、配偶者が夫の財産をすべて相続できるケースとは、夫の両親や祖父母、兄弟姉妹や甥姪の全員がいない場合となります。

しかし、実際にこのようなケースは極めて稀であり、ほとんどの場合は上記血縁者のうちの誰かが相続時には存在しているため、配偶者はその人と夫の残した財産を相続することになります。

関連記事:相続税の配偶者控除で1億6千万円まで非課税?デメリットや二次相続を考えた計算事例を紹介

子供がいない夫婦の相続対策とポイント

ここまでご覧いただけばお分かりのように、子供がいない夫婦の間で築き上げた財産を、夫の死後確実に、妻にすべてを相続させることは残念ながらかなり難しいと言えます。

それでは、せめて最大限の財産を妻に相続させるためにはどうすれば良いのでしょうか?

①遺言書は法定相続分より優先される

被相続人が遺言書を残している場合は、遺言書の内容が法定相続分よりも優先されます。したがって妻に財産をできるだけ多く相続させたいと思う場合は、妻を相続人とする遺言書を作成しておくことをお勧めします。

遺言書を残したとしても、配偶者以外の法定相続人の相続権をすべてなくしてしまうことはできませんが、相続割合を最低限に抑えることができます。

遺言書の作成時の注意点

遺言書が法的な効力を発揮するためには、民法のルールにのっとって作成しなければなりません。特に「自筆証書遺言」を作成する場合は、以下の点に注意しなければなりません。

筆跡によって本人が書いたものであるかどうかを判断するために、遺言書はWordなどでなく自筆で執筆しなければなりません。ただし、2019年の法改正により、財産目録については自筆以外のWordなどによって作成することができるようになりました。

遺言書が複数残されている場合はどれが一番新しいものかを判断するために、また遺言書作成時に被相続人に遺言作成能力があったかどうかを判断するために、遺言書には自筆で日付を書かなければなりません。

自筆証書遺言を作成する場合は、必ず氏名を自筆しなければなりません。ただし、氏名は戸籍上のものでなく、通称などでも構いません。

押印は必要ですが、実印である必要はありません。

遺言書を修正するために部分的に修正を加えた場合は、遺言書作成者はその場所を指示し、変更した旨を付記してこれに署名し、その変更の場所に押印しなければなりません。

これらの要件を満たした遺言書を作成しなければ、せっかく苦労して作っても効力が発生できませんのでご注意ください。

②遺言があっても遺留分は処分できない

前章で遺言書についてお話しした時に、遺言書を作成することによって妻以外の法定相続人の相続分を最低限に抑えることができるというお話をしました。この最低限の相続分のことを「遺留分(いりゅうぶん)」といいます。

被相続人は遺言書を作成することにより、自分が亡くなった後の財産の相続方法を指示することができます。しかし、「財産はすべて寄付する」などのように、あまりにもその内容が極端であった場合は、残された配偶者などの老後の生活が不安定なものになってしまいます。そのため、遺留分が制度として認められているわけです。

父母には遺留分がある

遺留分は、配偶者以外には父・母などの直系尊属にのみ認められています。兄弟姉妹や甥・姪などの法定相続人には、遺留分は認められていません。

なお、遺留分の割合は以下のように定められています。

- 父・母など直系尊属のみが相続人の場合は被相続人の財産の1/3

- それ以外の場合は、全体で被相続人の財産の1/2

したがって、法定相続人が配偶者・父・母である場合、遺留分は以下のようになります。

- 配偶者・・・1/2×2/3=1/3

- 父・・・1/2×1/3×1/2=1/12

- 母・・・1/2×1/3×1/2=1/12

つまり、法定相続人が配偶者・父・母の3名だったケースで、夫が「財産をすべて妻に相続させる」という内容の遺言書を残した場合は、父と母が相続できる遺留分はそれぞれ1/12ずつとなります。

しかし、もし遺言書を作成していなければ、父・母ともにそれぞれ1/6ずつ相続することになるため、遺言書を作成することにより、父や母が相続する財産を半分に抑えることができるわけです。

③生前贈与も遺留分の対象

ちなみに、遺留分の対象となる相続財産には以下のものも含まれます。

- 相続開始前1年以内に贈与した財産

- 遺留分を侵害することを承知の上で贈与された財産

- 住宅取得資金のための贈与のように、相続人に対する一定の贈与財産(特別受益)

したがって、このような贈与が生前行われていた場合は、父や母の遺留分の対象となる財産がその分だけ増えることになります。

まとめ

子供のいない夫婦の間で相続が起こった場合、被相続人の両親などの直系尊属には遺留分があるため、配偶者にすべての財産を相続させることはできません。ただし、場合によっては遺言書を残しておくことによりそれが可能になることもあります。

いずれにしても、事前にしっかりとした準備をしておくことが大切です。「誰が相続人になるのか?」や、「どうすれば配偶者にできるだけ多くの財産を相続させることができるのか?」について詳しく知りたい方は、税理士などの専門家にできるだけ早い段階から相談するのが良いでしょう。

相続時の税金に関する悩みはマルイシ税理士法人へ相談

子供がいない夫婦の相続について考えた場合、まず誰が相続人になるのかを調べておかなければなりません。たとえば夫の両親がすでに他界している場合であれば、遺言書がなければ妻と夫の兄弟姉妹が相続人となりますが、遺言書で「すべての財産を妻に相続させる」と書かれてあれば、兄弟姉妹には遺留分がないため財産を妻にすべて相続させることができます。

仮に夫の両親がまだ健在の場合は、遺言書があっても遺留分を請求する権利が両親には残るため、両親の相続分をどのようにするのかを事前に検討しておかなければなりません。

いずれにしても、子供のいない夫婦の相続において、配偶者に財産をできるだけ多く相続させるためには、事前にしっかりとした準備をしたうえで、納税額などのシミュレーションをしておく必要があります。

マルイシ税理士法人には相続専門の税理士が多数在籍しており、相続に関するさまざまな業務に対する経験や実績も十分にあります。子供のいない夫婦の相続について不安がある方や知りたいことがある方は、どうぞ遠慮なくマルイシ税理士法人の無料相談をご利用ください。