不動産取得税とは?税率・計算方法から軽減措置の申請方法まで解説

【執筆者:税理士・藤井幹久】

不動産取得税と税額について

1分で分る不動産取得税

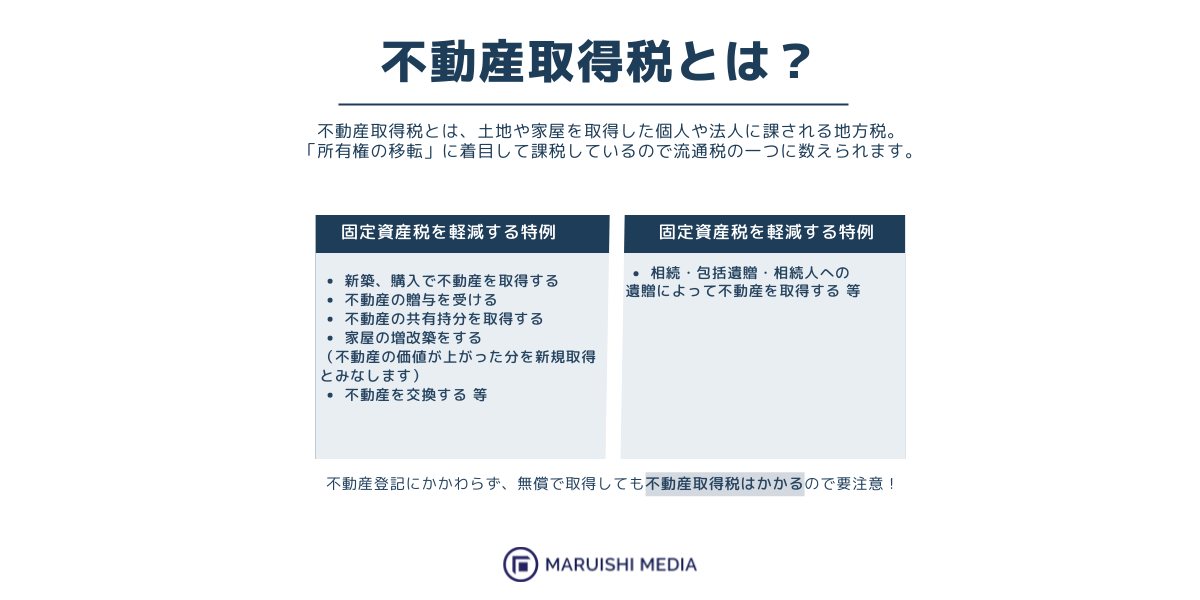

不動産取得税とは?

不動産取得税とは、土地や家屋を取得した個人や法人に課される地方税です。

「所有権の移転」に着目して課税していることから、流通税の一つに数えられます。

不動産取得税がかかるケース

- 新築、購入によって不動産を取得する

- 不動産の贈与を受ける

- 不動産の共有持分を取得する

- 家屋の増改築をする(不動産の価値が上がった分を新規取得とみなします)

- 不動産を交換する 等

たとえ、無償で取得しても不動産取得税はかかります。

不動産登記をしているかどうかは関係ありません。

不動産取得税がかからないケース

- 相続・包括遺贈・相続人への遺贈によって不動産を取得する 等

相続は、形式的な所有権の移転にあたることから、不動産取得税は非課税になります。

「遺贈」とは、遺言による「贈与」なのですが、「包括遺贈」や「相続人への遺贈」は、相続とほとんど変わらないため、不動産取得税はかかりません。

ただし、相続人ではない第三者が遺言によって特定の不動産を取得するときは、不動産取得税がかかります。

不動産取得税の税額

不動産取得税の税額は、取得した不動産の情報をもとに、その不動産の所在地にある都道府県税事務所が計算します。

不動産取得税の税率と計算方法

不動産取得税の計算方法

課税標準額とは

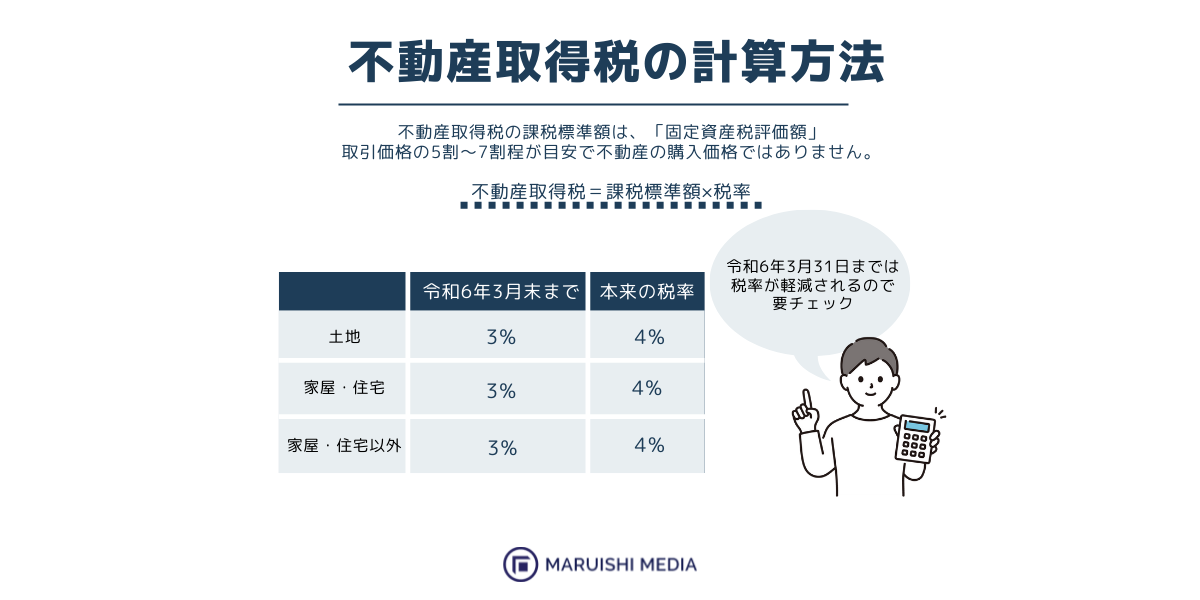

不動産取得税の課税標準額は、「固定資産税評価額」になります。

「固定資産税評価額」とは、市町村が固定資産税を計算するときに使う価格で、取引価格の5割から7割ほどが目安になります。

不動産の購入価格ではありません。

なお、令和9年3月31日までに取得された宅地(宅地として評価されている土地)については、無条件で課税標準を2分の1にする特例があります。

不動産取得税の税率

不動産取得税の税率は、4%です。

ただし、令和9年3月31日までに取得した「土地」や「住宅(家屋)」に対する税率は、「3%」に軽減されます。

| 令和9年3月末まで | 本来の税率 | |

|---|---|---|

| 土地 | 3% | 4% |

| 家屋・住宅 | 3% | 4% |

| 家屋・住宅以外 | 4% | 4% |

不動産取得税の計算の特例

税率が3%や4%と知って、驚かれた方もいらっしゃると思います。

固定資産税評価額が基礎になることや、宅地なら半額になることがわかっても、不動産はそもそも高額です。

マイホームの購入などに3%も税金がかかるのなら、資金計画に入れておかなければなりません。

しかし、不動産取得税には、住宅やその土地を取得するときに使える軽減措置があります。

参考までに、マイホームを購入する例で、どのくらい軽減できるか見てみましょう。

- 土地:3,000万円

- 家屋:2,000万円

上記の例で、軽減措置を使わなければ、不動産取得税は105万円(※)です。

ところがこれに最大限の軽減措置を適用した場合、不動産取得税は21万円になります。

(※)土地:3,000万円×2分の1×3% 家屋:2,000万円×3%

軽減措置を適用するには、都道府県税事務所への申告が必要です。

次項から、軽減措置の詳しい計算方法や都道府県税への申告について解説します。

不動産取得税の軽減措置について

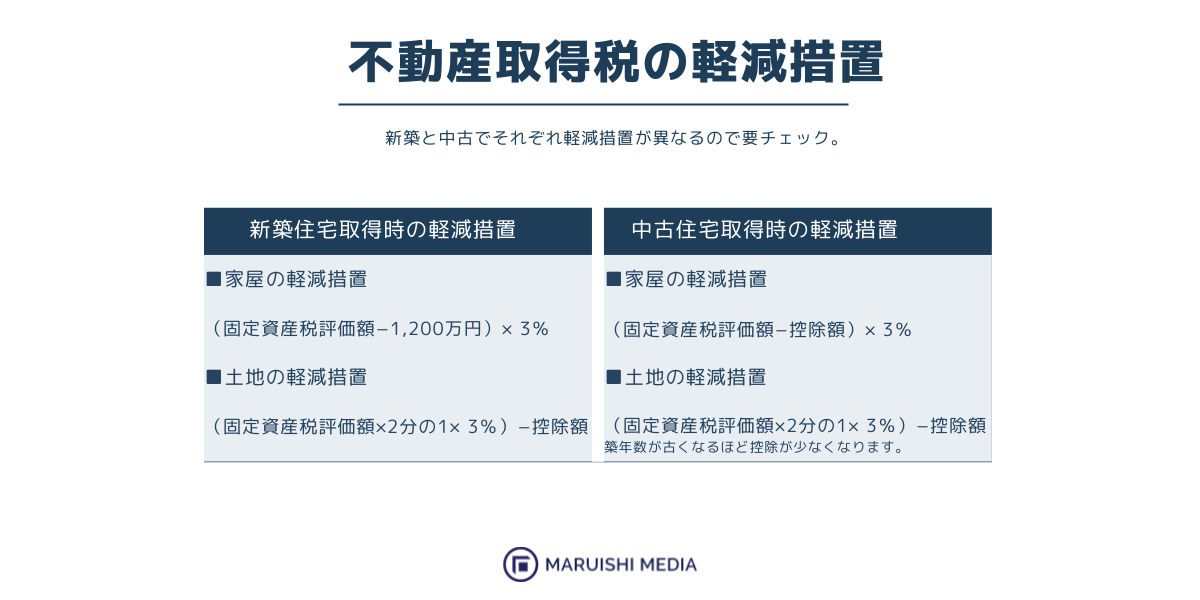

新築住宅を取得するときに受けられる軽減措置

家屋を新築するときや新築の建売住宅を購入するときは、要件を満たせば、家屋とその土地に次の軽減措置が適用されます。

戸建てなら一戸につき1,200万円が、マンションなど共同住宅であれば居住用の独立区画ごとに1,200万円が控除されます。

さらに家屋が「認定長期優良住宅」にあたると、控除額の「1,200万円」が「1,300万円」にアップします。

前項の計算例は、この「認定長期優良住宅」の軽減特例を使っています。

控除額は、次のAかBのいずれか多い金額になります。

A:4万5,000円

B:土地1㎡当たりの固定資産税評価額×2分の1×「住宅の課税床面積×2」(※)× 3%

(※)「住宅の課税床面積×2」は200㎡が上限です。

家屋の軽減措置の要件

- 戸建て住宅…課税床面積が50㎡以上240㎡以下であること。

- マンションなど共同住宅の場合…課税床面積が上記の範囲内であること。

課税床面積は、「専有部分の床面積」と「持分に応じた共有部分の床面積」を合わせて判定します。専有部分を賃貸しているときは、条件の「50㎡以上」の部分が「40㎡以上」になります。

土地の軽減措置の要件

土地の軽減措置は、家屋が課税床面積の要件を満たしていなければ、適用できません。

家屋は単独でも控除を受けられますが、土地は家屋とセットでないと軽減の対象にならないということです。

土地の要件は、次のようになります。

- 課税床面積の要件を満たす家屋の土地であること

- 土地と家屋を取得したタイミングが、下記3つのいずれかのパターンにあてはまること

1.土地を取得→その土地に住宅を新築

このパターンの場合、土地を取得した日から3年以内(※1)に家屋を新築する必要があります。

(※1)本来は「2年」ですが、土地の取得が令和4年3月31日までであれば「3年」になります。

2.新築未使用の住宅とその土地を一緒に取得

この場合、取得したタイミングが、家屋の新築から1年以内であることが必要です。(※2)

3.住宅を新築→その土地を取得

借りている土地に家を建て、後に土地を買い取る場合に適用できます。

この場合、家屋の新築から1年以内に土地を取得することが必要です。(※2)

(※2)2と3で、家屋の新築から1年を過ぎてしまっている場合、土地の軽減措置は受けられないように思えますが、個人が自分で住むために取得した住宅なのであれば、次項の中古住宅(お持ちの住宅は中古ではないのですが)の減額措置を受けることができます。

中古住宅を取得するときに受けられる軽減措置

中古住宅で軽減措置が受けられるのは、個人が自分で住むために住宅を取得するときに限られます。

賃貸するために購入しても、軽減措置は使えません。

家屋の軽減措置

| 住宅が建築された日 | 控除額 |

|---|---|

| 平成9年4月1日~ | 1,200万円 |

| 平成元年4月1日~ | 1,000万円 |

| 昭和60年7月1日~ | 450万円 |

| 昭和56年7月1日~ | 420万円 |

| 昭和51年1月1日~ | 350万円 |

| 昭和48年1月1日~ | 230万円 |

| 昭和39年1月1日~ | 150万円 |

| 昭和29年7月1日~ | 100万円 |

土地の軽減措置

控除額は、次のAかBのいずれか多い金額になります。

A:4万5,000円

B:土地1㎡当たりの固定資産税評価額× 2分の1 ×「住宅の課税床面積×2」(※)× 3%

(※)「住宅の課税床面積×2」は200㎡が上限です。

適用要件

- 自身の居住用の家屋であること

- 課税床面積が50㎡以上240㎡以下であること

- 耐震基準要件を満たしていること(昭和57年1月以降の建築であれば不要)(※)

(※)耐震基準要件を満たさない場合でも、取得後の一定の期間内に耐震改修を行うことで軽減措置を受けることができます。

- 前項の要件を満たす家屋の土地であること

- 家屋と土地を同時に取得するか、土地の取得の前後1年以内に家屋を取得すること

不動産取得税の納税方法と軽減措置の申請方法とは?

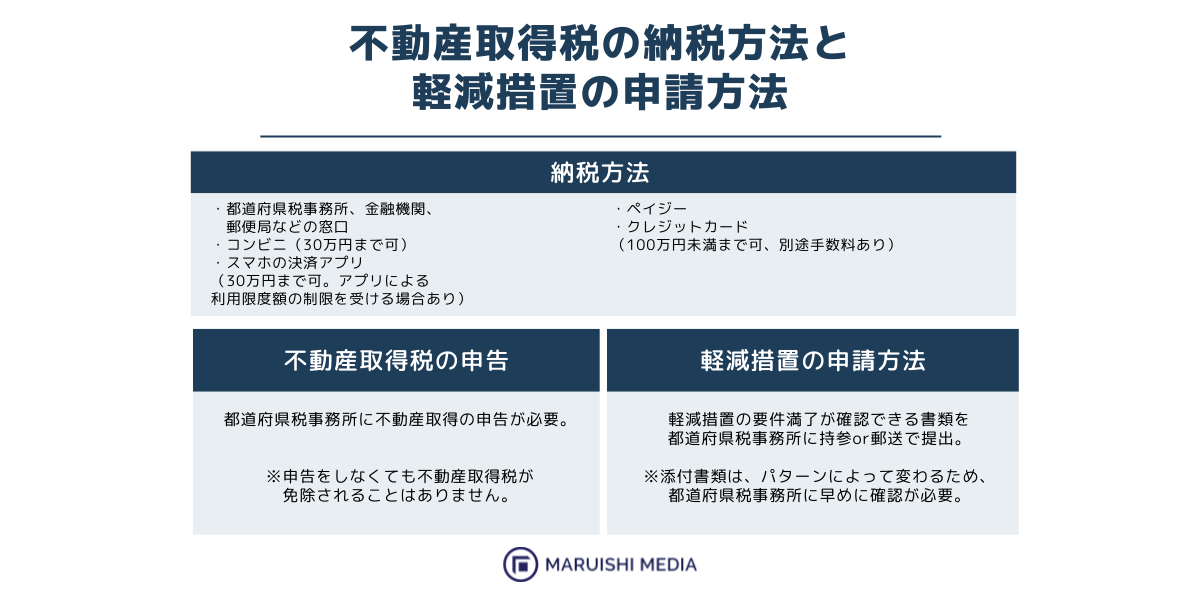

不動産取得税の納税方法

不動産取得税は、都道府県税事務所から届けられた通知書にしたがって納税します。

納税方法は、納税先ごとに確認する必要がありますが、一般的には下記の方法を利用できます。

- 窓口納付(都道府県税事務所、金融機関、郵便局など)

- コンビニ(30万円まで可)

- スマホの決済アプリ(30万円まで可。アプリによる利用限度額の制限を受ける場合あり)

- ペイジー

- クレジットカード(100万円未満まで可、別途手数料あり)

不動産取得税の申告について

不動産を取得した人は、都道府県税事務所にそのことを申告しなければなりません。

東京都の場合は、不動産を取得した日から30日以内に「不動産取得税申告書」を提出することが義務付けられています。(東京都都税条例第45条①)

もちろん、申告をしなかったからといって不動産取得税が免除されることはありません。

都道府県も情報収集を行っていますので、不動産を取得したら、そのうち通知書が届きます。

ただし、その通知書には、軽減措置を適用せずに計算した税額が書かれています。

なぜなら、不動産取得税の軽減措置には、申告をしなければ受けられないという決まりがあるからです。

不動産取得税の軽減措置の申告方法

軽減措置を受けるには、軽減措置の要件を満たしていることが確認できる一定の書類を申告書に添付して、都道府県税事務所に持参するか、郵送で提出します。

東京都の場合、「不動産取得税申告書」が、取得時の申告と特例適用の申告の両方を兼ねていますので、軽減措置を受けたいときも、この申告書を使用します。

添付書類については、どのパターンで軽減措置を受けるかによって変わるため、都道府県税事務所に早めに確認しましょう。

申告をすると、書類の内容から軽減措置が適用できるかどうか審査が行われます。

そして不動産取得税の額が決定したら、都道府県税事務所から税額と納期限が書かれた通知書が届きます。

参考:新築住宅で軽減措置を受けるときの必要書類について

都道府県税事務所に提出する書類は、どのパターンで軽減措置を受けるかで変わりますので、個別の確認が必要です。

ただ、どういう書類を要求されるのか、ある程度は把握しておきたいですよね。

参考までに、「土地を取得→その土地に住宅を新築」のパターンで軽減措置を受けるときの必要書類を、東京都を参考にご紹介します。

- 不動産取得税申告書

- 売買契約書、最終代金領収書

- 建築確認済証、確認申請書

- 建築工事請負契約書

- 平面図(共同住宅、二世帯住宅、併用住宅の場合)

- 長期優良住宅認定通知書(認定長期優良住宅の場合)

- 分筆・合筆の経過が確認ができる書類(土地を分合筆する場合)

- 土地の登記事項証明書

- 賃貸借契約書(マンションなどを賃貸する場合)

- 下記のいずれか

- ア:検査済証

- イ:建物の登記事項証明書

- ウ:建物引渡証明書と請負業者の印鑑証明書

(参考)東京都主税局:不動産取得税「(1)住宅を新築する場合(土地を取得してから3年以内)」

まとめ

不動産取得税は、軽減措置を受けられるかどうかで税額が大きく変わります。

軽減措置は、基本的に都道府県税事務所に申告をしなければ受けられないため、申告期限と必要書類を早めに確認することが大切です。

申告をするときは、提出する書類のコピーをとることや、申告書のコピーに日付入りの受理印をもらって保管することをおすすめします。

郵送の場合は、1枚余分にコピーをとって、自分宛ての返信用封筒(切手貼付済み)とともに送付すれば、受理印を押して返送してくれるはずです。

形式的な要件を満たしていないときは仕方がないですが、手続きに問題があった、なかったでもめないよう、できる限りのことはしておきましょう。

なお、通知された不動産取得税の金額に納得がいかないときは、3ヶ月以内に不服申し立てをすることができます。