【高所得者向け】不動産所得の確定申告で行う節税対策を不動産税理士が徹底解説

【執筆者:税理士・藤井幹久】

不動産所得の確定申告をする際に意識しておきたいのが不動産賃貸の規模の大小です。

規模が大きい不動産賃貸は、「事業的規模」と呼ばれ、大きな規模で貸付けを行っていることから確定申告をすることで、様々な税務上のメリットがあります。

本記事では、事業的規模で確定申告をする際のメリットや節税効果などを解説していきます。

不動産賃貸業における「事業的規模」とは?

事業的規模の判断基準

事業的規模に該当するかどうかの判断は、原則として、社会通念上、その不動産賃貸が事業として行われているかどうかで行います。

ただし、この判断は難しい側面があるため形式的に判断する「5棟10室基準」と呼ばれる基準が設けられています。

- 独立家屋の場合はおおむね5棟以上

- マンションやアパートの場合はおおむね10室以上貸付けを行っている

例えば、独立家屋を2棟、アパートを6室貸付けている場合、

1棟は2室と考えるため、2×2=4室+6室=10室として事業的規模に該当します。

もし、共有者がいる場合には共有持分で按分するわけではなく、実際の室数及び棟数で判断します。

その他、土地の貸付けの場合は5か所で1室、駐車場の貸付けの場合は5台分で1室に該当すると言われております。

これらの条件を満たしていると、確定申告の際に大きく節税を行うことができます。

事業的規模か否かで変わる確定申告の控除範囲

| 経費や控除などの項目 | 事業的規模 | 事業的規模でない |

|---|---|---|

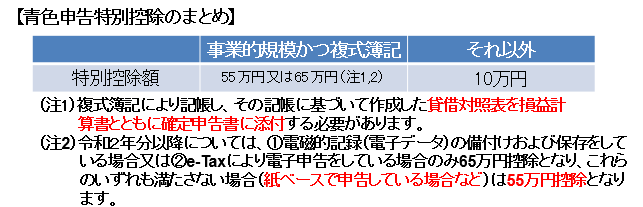

| 青色申告特別控除 | 65万円または55万円 | 10万円 |

| 青色申告専従者給与 | 経費になる | 経費にならない |

| 事業専従者控除 | 控除できる | 控除できない |

| 賃貸用固定資産の取壊し・除却などによる損失 | 全額経費になる | 不動産所得の額が限度 |

| 賃料等の貸倒損失 | 回収不能年の経費 | 収益計上年の経費 |

不動産所得で確定申告を行う利点

事業的規模に該当した場合には下記のような様々なメリットがあります。

- 青色申告特別控除額が受けられる

- 他の所得と損益通算ができる

- 貸倒損失を必要経費に計上できる

- 事業専従者控除が適用できる

青色申告特別控除額が受けられる

青色申告者として不動産賃貸をしている場合には、収入金額から必要経費を控除し、

さらにそこから最大で55万円又は65万円の青色申告特別控除額を控除することができます。

なお、55万円又は65万円の控除を受ける場合には、複式簿記での記帳をして貸借対照表を確定申告書に添付するなどの要件があります。

※事業的規模でないと、青色申告の承認を受けて青色申告をしても、控除額は最大10万円です。

参考:国税庁:青色申告特別控除

【参考】紙の確定申告書を提出されていた方は注意が必要

また、令和2年分の確定申告からは、電磁的記録(電子データ)の備付け及び保存をしている場合

またはe-taxにより電子申告をしている場合でなければ65万円の控除は受けられないため、今まで紙の確定申告書を提出されていた方はご注意ください。

他の所得と損益通算ができる

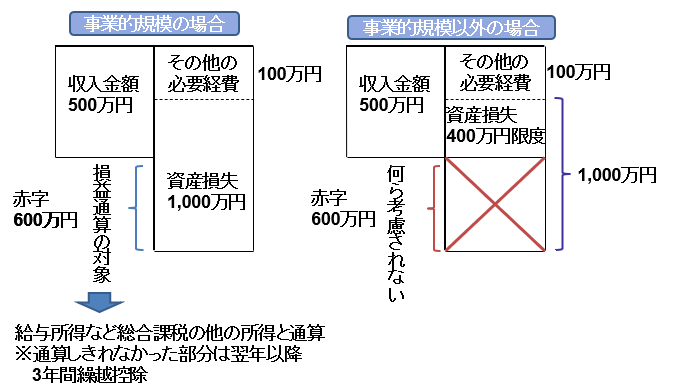

事業的規模の場合には、賃貸マンションやアパートの取り壊しを行った際の資産損失を全額必要経費に算入することができます。

例えば、収入金額が500万円、必要経費が100万円で、アパートの簿価が1,000万円残っていた場合には、

資産損失としてその1,000万円が必要経費に計上されるので、不動産所得の赤字の金額が600万円となります。

この赤字の金額は、給与所得などと損益通算することができます。

それに対して、事業的規模でない場合には、不動産所得の金額を限度でしか資産損失額を必要経費に計上することができません。

なお、事業的規模の場合には、上記のように資産損失を計上して赤字になった場合に、損益通算を行え、

もし通算しきれなかった部分は「純損失の金額」といい、

青色申告の場合には、翌年以降に3年間繰り越して、繰り越した年の所得と相殺できます。

資産損失を、その年の不動産所得の金額を限度でしか控除できない事業的規模でない場合と比べ、

事業的規模の場合には、その年だけでなくその先3年間まで含めて損失を取り扱えるため有利になっています。

貸倒損失を必要経費に計上できる

滞納された家賃が回収できなくなった場合に、事業的規模であれば、その回収不能額を回収不能が確定した年分の必要経費に算入することができます。

それに対して、事業的規模でない場合には、貸倒れ家賃の発生した年にさかのぼってその所得がなかったものとして、所得税を再計算します。

これは「更正の請求」といって、税務署に「再計算して税額が下がるので、還付をしてください」という請求をすることにより、減額が認められる流れになるため、即座に必要経費に計上できる事業的規模の取り扱いに比べると手間がかかります。

なお、回収不能となった家賃を貸倒損失として必要経費に計上することが税務上認められる場合には、

債務者に対する書面により債務免除をすること(債務超過の状態が相当期間継続し、返済不能の場合に限る)などの厳格な要件があるため、安易に貸倒れの処理はできません。

貸倒れの処理をする場合には、後の税務調査のリスクも考慮して、債務免除通知書など貸倒れの事実を証明する書類の準備が必要となります。

事業専従者控除が適用できる

原則として、同じ家計で生活している親族(この後では「同一生計親族」と表現します)に対して、給与や地代などを払っても、払った側では一切経費にならず、贈与をしたことになってしまいますが、事業的規模で不動産賃貸をしている場合には、下記のように必要経費に計上できる特例があります。

青色申告者と青色申告をしていない人(この後では「白色申告者」と表現します)それぞれに別の特例が設けられています。

⑴青色事業専従者給与

その年の12月31日時点で15歳以上の同一生計親族へ支払った給与を必要経費に計上できる特例です。

- ①不動産賃貸業に専ら従事していること

- ②事前の届け出が必要

- ③届出書に記載された範囲内の金額で給与が支払われること

- ④労務の対価として適正な金額であること

を満たすことで適用を受けられます。

例えば、1年を通して不動産賃貸業を行っているのであれば6ヶ月超(12ヶ月の1/2超)、9月から新規開業の場合には、2ヶ月超(4ヶ月の1/2超)従事する必要があります。

さらに、「専ら従事」している必要がありますので、その同一生計親族が不動産賃貸業の他にどこかでお勤めされているような場合などはこの要件を満たさない可能性があります。

②既存のオーナーであれば前年の確定申告期限(その年の3月15日まで)、新規のオーナーや既存のオーナーでも初めて専従者を有した場合であれば従事してから2ヶ月以内に「青色事業専従者給与の届出書」を提出する必要があります。

③支払額がいくらであっても②の届出書に記載した金額の範囲内までしか必要経費としては認められません。

もし、専従者給与の額を変更する場合には、再度、届出書を提出する必要があります。

また、実際に支払われていることが要件となるため、現金手渡しよりも、通帳を通して支払う方が記録に残るため望ましいです。

④第三者を雇った際にも同じくらいの給与を払うかどうかが水準となってきますので、不相当に高額な給与額は認められません。

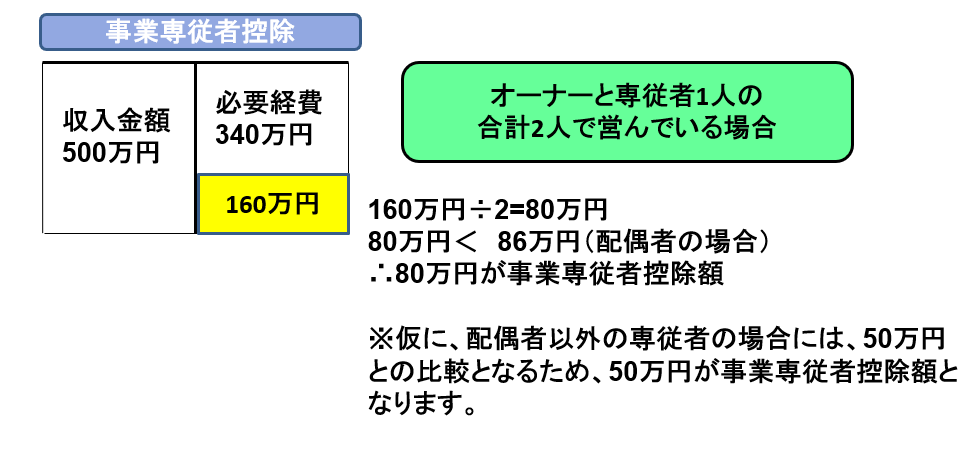

⑵事業専従者控除

白色申告者の場合には、青色申告者と違い、実際に同一生計親族に給与を払っていても必要経費にはなりませんが、別の控除が認められています。

次の❶と❷のいずれか小さい金額まで必要経費に計上できます。

- ①同一生計親族が不動産賃貸業に専ら(6ヶ月以上)従事していること

- ②確定申告書にこの控除を受ける旨やその金額など必要な事項を記載すること

- ③同一生計親族はその年の12月31日で15歳以上であること

なお、青色事業専従者給与又は事業専従者控除の対象者については、配偶者控除(原則38万円)や扶養控除(原則38万円)とは併用できないのでご注意ください。

確定申告の方法や必要性については以下の記事を御覧ください。

関連記事:不動産所得の確定申告は必要?必要になる基準や税金の計算方法を解説

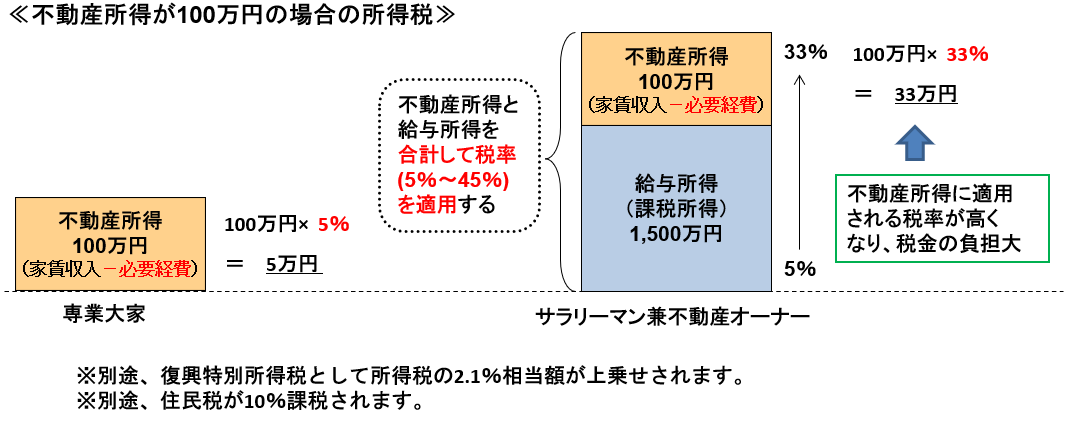

【高所得者向け】不動産所得の節税対策

サラリーマンと不動産オーナーの二足の草鞋を履いている方は、給与所得と不動産所得を合算した上で所得税が計算されるため、

不動産所得に適用される税率が高くなる傾向にあります。従って、それぞれの所得を抑える必要があります。

ただし、給与所得は、原則的に控除額(経費)が収入に応じて定額で計算されてしまうため、

所得を抑えるためには不動産所得の必要経費を積極的に計上する必要があります。

節税のポイントまとめ

1.必要経費を積極計上する

必要経費とは、不動産所得を得るために必要な、収入とひも付き関係の経費を言います。

不動産所得の節税には、経費になるものを漏れなく計上することが重要です。

その上で、この必要経費を積極的に計上するには、申告内容を工夫する方法下記でしっかりと解説します。

不動産の管理委託料、損害保険料、固定資産税などの税金を漏れなく計上しましょう。

2.不動産の法人化

所得税等の節税を目的とするのであれば、法人化も有効な手立てとなることがあります。

個人でなく、法人に所得を移転し、そこから家族に役員報酬等を出すことで所得が分散し、毎年の所得税の負担の軽減を図ることができます。

ただし、法人化は年齢・財産・所得・家族の状況・所有目的など個別の事情により有利不利が異なります。

法人化の前には必ずシミュレーションを行い、法人化のメリットがあるか税理士に確認することをおすすめします。マルイシ税理士法人の「不動産法人化シミュレーション」はこちら

【減価償却】経費計上する際のポイント

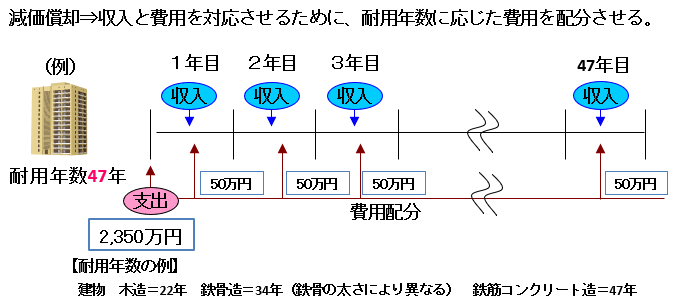

減価償却とは?

減価償却とは、建物の取得価額を耐用年数に応じて費用化する処理を言います。

建物は時の経過による劣化などが生じ、価値の減少する資産と考えられます。

この価値の減少部分を各年に計上していくのが減価償却です。

建物の取得価額は高額ですから、不動産所得の経費の大部分はこの減価償却費が占めることが少なくありません。

不動産所得の節税にとても重要な経費といえます。

なお、土地は経年による劣化がないため、減価償却をしません。

したがって、減価償却の計算をする上では、不動産の購入代金を建物の価格と土地の価格に割り振る必要があります。

その上で下記を行うことで早期に必要経費(減価償却費)を計上できます。

詳しくみていきましょう。

減価償却費の計算方法

減価償却費は、償却方法やその固定資産の構造や用途ごとに定められた耐用年数をもとに計算します。

たとえば、鉄筋コンクリートのマンションを住宅として賃貸している場合、償却方法は定額法、耐用年数は47年ですので、

その年に経費にできる減価償却費は「取得価額×0.022×事業に使用した月数/12か月」となります。

減価償却資産の設定方法

建物価格は、

消費税÷10%(購入時の消費税率)+消費税で、土地の価格は、購入代金-建物価格

で計算することができます。

もし、令和元年10月に5,000万円で購入した戸建ての売買契約書に消費税100万円と書かれていたら、

1,100万円(100万円÷10%+100万円)が建物価格で、

3,900万円(5,000万円-1,100万円)が土地の価格となります。

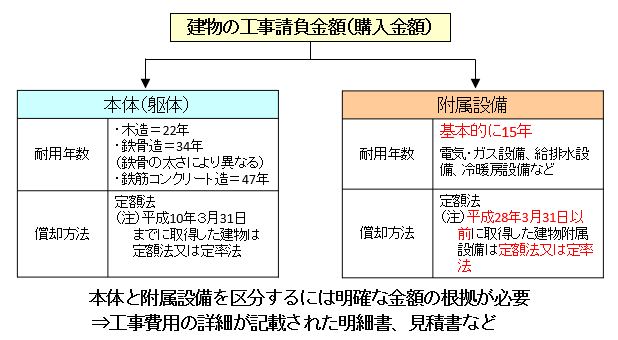

躯体と設備の区分方法

耐用年数は、資産ごとに税法で定められています。

これを「法定耐用年数」と言い、例えば、木造の建物なら22年、鉄筋コンクリート造りの建物なら47年などと定められており、税務上は22年や47年の間、その建物が利用できると考えられる期間であるため、この期間内、毎年、減価償却費を計上していきます。

不動産を取得した際に、建物と土地の区分をして、建物をまとめて償却してしまっている申告書をよく目にしますが、躯体と附属設備(基本的に耐用年数15年)を区分することにより、短い耐用年数で減価償却することができます。

これにより1年あたりの減価償却費が大きくなるため、賃貸期間の初期に所得が多く出ている場合には節税を図ることができます。

躯体と附属設備を区分するには、建物の工事請負金額(購入金額)の詳細な内容が記載された明細書、見積書など、明確な根拠が必要となりますので確実に保管をしておいてください。

中古資産の償却率

減価償却費は、原則的に法定耐用年数を用いて減価償却費を計算する必要がありますが、

中古物件を取得した場合には、一定の方法によって耐用年数を設定することができます。

他の人が使っていた資産を買うことになるので、新品で買うよりも自分が使える年数は少ないだろうと考えて耐用年数を再計算できるのです。

- 耐用年数を一部経過している場合…法定耐用年数-経過年数×0.8

- 耐用年数を全部経過している場合…法定耐用年数×0.2

例えば、鉄筋コンクリート造りで建築から10年経った建物を取得した場合には、39年(47年-10年×0.8)を耐用年数とすることができます。

短い耐用年数を使えると1年あたりの減価償却費を多く計上することができます。

取得年の申告は大切

取得価額や耐用年数は一度設定すると原則として変更することができません。

取得した年の確定申告は極めて大切なものとなりますのでご注意ください。

【青色申告】経費計上する際のポイント

青色申告特別控除や青色専従者給与などの制度の利用の他、少額減価償却資産の特例が挙げられます。

青色事業専従者給与や少額減価償却資産の特例を用いて必要経費を大きくしたり、青色申告特別控除額などの控除を積極的に利用しましょう。

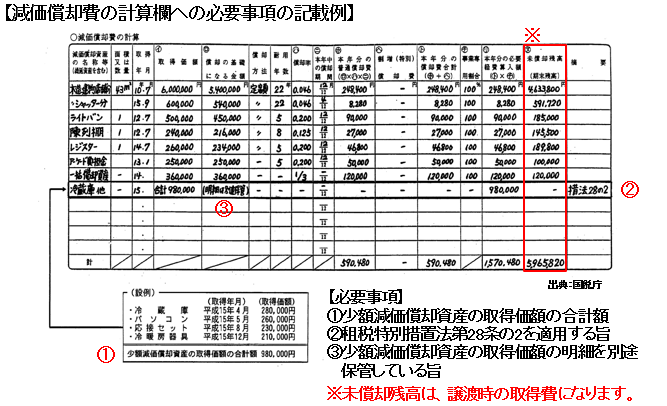

少額減価償却資産の特例

原則的として、取得価額が10万円以上の備品等は、購入した年に即経費化できず、耐用年数にわたって減価償却費を費計上することになります。

しかし、青色申告者が30万円未満の備品等を購入した場合には、少額減価償却資産として購入時に全額を必要経費とすることができます。

この特例は、青色申告者であれば適用でき、事業的規模であることは要件ではありません。

- ①1年間の少額減価償却資産の合計が300万円までであること(※1)

- ②令和8年3月31日までに取得したものであること

- ③確定申告書に少額減価償却資産の取得価額に関する明細書を添付すること(※2)

(※1)300万円を超えた場合には、300万円の部分までが対象となります。

例えば、29万円の備品を11台取得した場合には、10台目までの290万円が少額減価償却の対象となり、11台目は通常の減価償却資産となります。

(※2)青色申告決算書の「減価償却費の計算欄」に必要事項を記載し、少額減価償却資産の取得価額の明細を別途保管している場合には、明細書の添付に代えることができます。

【参考】譲渡税の計算の概要

賃貸用不動産の売却により売却益が出た場合には、譲渡所得として所得税及び住民税が課税されます。

これらの税金を総称して譲渡税といいます。

なお、不動産所得の赤字は、この売却益とは損益通算できず、

また、売却損が出た場合でも不動産所得の黒字と損益通算することもできません。

❶譲渡所得の計算式

- 譲渡所得=譲渡収入金額-(取得費+譲渡費用)

譲渡所得は、売却額から取得費と売却にかかった費用(不動産会社の仲介手数料・売買契約書の印紙など)を控除することで計算します。

ここで取得費ですが、もし賃貸不動産であれば購入額から減価償却費を控除することで計算します。

例えば、建物を5年前に3,000万円で取得して、毎年の不動産所得の必要経費に100万円ずつ減価償却費を計上していたのであれば、

取得費は2,500万円(3,000万円-100万円×5年)となります。

❷譲渡所得の税額

譲渡所得に税率(所得税・住民税)を掛けて税額を計算します。

この際には、不動産の所有状況で適用される税率が変わります。

- 譲渡年の1月1日で所有期間が5年以下の場合には39.63%(所得税30.63%・住民税9%)の税率

- 譲渡年の1月1日で所有期間が5年超の場合には20.315%(所得税15.315%・住民税5%)の税率

で計算されます。5年超所有した方が、売却時点での税率は小さくなります。

もし、短期での売却を見込んでおり、不動産所得の税率が売却時点の税率よりも小さくなるような場合にはあえて法定耐用年数を採り、減価償却費を抑え、売却時の取得費を残しておくといった判断も検討できます。

【修繕費と資本的支出】経費計上する際のポイント

アパートやマンションに修繕を施すと、それが「修繕費」として支出時に経費になる場合と

「資本的支出」として資産に計上し減価償却費を通じて経費とする場合の取扱いに分かれます。

修繕費と資本的支出

修繕費は、固定資産の修理など原状回復に要すると認められる部分の金額、

つまり、壊れたものを元通りに戻すための支出を言います。

逆に、資本的支出は、固定資産の価値を高め、又はその耐久性を増すこととなると認められる部分の金額、

つまり、パワーアップさせるための支出を指します。

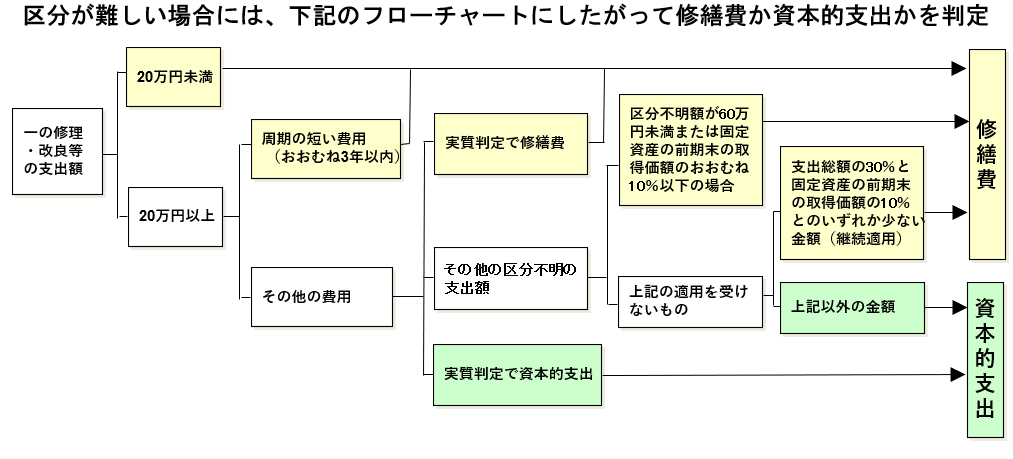

修繕費と資本的支出の区分が難しい場合

修繕工事は、破損部分の修理もそうですが、それに付け加えてそれ以外の修理・改良などを行うこともあり、

修繕費か資本的支出かの明確な区分が難しい場合も多々あります。

その場合には、支出額などを基準にどちらに該当するかを判断することができます。

区分不明額が60万円未満の場合又は固定資産の前年末の取得価額のおおむね10%以下の場合には修繕費として取扱うことができます。

このように、修理・改良等を行った場合にも、金額がある程度少額であれば、

修繕費としやすくなり、支出時の経費として必要経費に計上することができます。

まとめて修繕を行うと、色々と直す部分もでてきてしまい、支出が多額になる可能性がありますので、

定期的に修繕を行い、1回あたりの支出額を減らしてなるべく修繕費にして早期の経費化を検討してみてはいかがでしょうか。

また、上記の修繕費か資本的支出かを判断する金額は、一の修理・改良等の支出額を基準とします。

リフォーム業者から工事費用の明細など修理内容ごとの金額が分かる書類を発行してもらいましょう。

まとめ

不動産所得は、経費とできるものが少ないため、所得が大きくなりやすい特徴があります。所得が大きくなれば当然高い税率が適用され、多額の所得税(住民税)が課税されてしまいます。

しかし、青色申告や事業的規模での特例など税務上、有利な制度がありますのでそれらを積極的に活用し、節税に繋げていくことが望ましいです。

例えば、減価償却費の計算の際の、取得価額や耐用年数の設定など、不動産を専門とする税理士でないと適切な設定ができていないケースも見受けられます。一度設定してしまうと修正できないようなものもあり、その年だけでなく、その先の毎年の税額計算に影響します。

新たに不動産賃貸をはじめられる方も、既に不動産賃貸をされている方も一度、不動産税理士に相談をして税制上有利になるように賃貸経営をしていきましょう。