不動産賃貸業の法人化とは?メリットやデメリット・タイミングを不動産税理士が徹底解説

目次

不動産賃貸業の法人化とは?

不動産賃貸業の法人化とは、個人で営んでいる不動産賃貸業を法人化することです。

個人の不動産賃貸業から発生する家賃収入は、不動産所得に該当し、原則として確定申告をする必要があります。

家賃収入が多くなると、毎年の税金(所得税等)と将来の税金(相続税)が高くなってしまうという問題点があります。

その対策として、法人で不動産賃貸業を行うこと(法人化)により、毎年の税金や将来の税金を大きく節税することができる場合があります。

・個人の不動産を法人に移転するコスト、将来の相続税に与える影響、法人化することで発生する運営コスト(社会保険料や法人住民税均等割など)など複数の要素を加味した上での検討が必要

不動産賃貸業を法人化することのメリット

不動産賃貸業を法人化する主なメリットは、次の9つです。

以下、詳しく解説します。

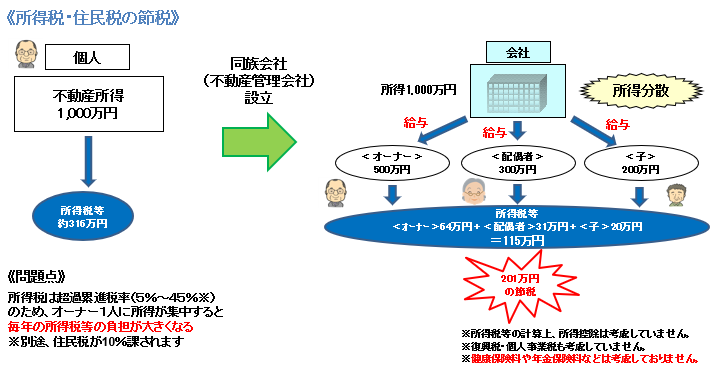

1.毎年の所得税等の節税が可能

最大のメリットは、法人を通じた所得の分散により、毎年の所得税等の節税が行えることです。

所得分散

法人を設立してその役員に配偶者や子を就任させ、役員報酬を出すことで家族に所得を移すことができます。

これにより、個人オーナーが1人で受けていた家賃(所得)を、法人を通じて家族に分散することができます。

所得税は所得が大きいほど段階的に税率が高くなるため、法人化により所得を分散すると、個人1人に適用されていた税率よりも適用する税率は低くなり、家族全体で支払う所得税等の負担を軽減することができます。

…(所得税・住民税)316万円

…(所得税・住民税)115万円

所得1,000万円を家族3人で分散して受けたため、1人ずつの所得が小さくなり、各個人に適用される税率が下がったことで、家族全体で負担する税金が少なくなりました。

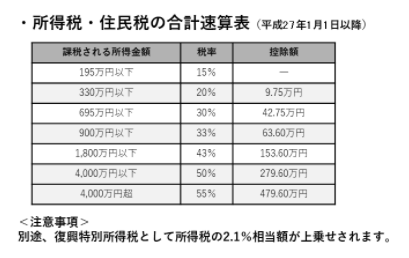

2.法人との税率差で毎年の税負担を軽減できる

個人の所得にかかる所得税の税率は5%~45%(この他、令和19年まで復興特別所得税が課税されますが、割愛します。)です。

これに対し、法人の所得にかかる法人税の税率は23.2%であり、しかも資本金1億円以下で法人化すれば、800万円以下の部分は15%になります。

【所得税の税率】

| 課税所得金額の区分 | 税率 |

|---|---|

| 195万円以下の部分 | 5% |

| 195万円超330万円以下の部分 | 10% |

| 330万円超695万円以下の部分 | 20% |

| 695万円超900万円以下の部分 | 23% |

| 900万円超1,800万円以下の部分 | 33% |

| 1,800万円超4,000万円以下の部分 | 40% |

| 4,000万円超 | 45% |

※個人の所得には他にも、住民税(10%)や事業規模に応じて事業税(5%)がかかります。

【法人税の税率】

| 所得金額の区分 | 税率 | |

|---|---|---|

| 資本金1億円以下の法人 | 年800万円以下の部分 | 15% |

| 年800万円超の部分 | 23.20% | |

| 上記以外 | 23.20% | |

※法人の所得には他にも、地方法人税、法人事業税、特別法人事業税、法人道府県民税や法人市町村民税(東京都23区は法人都民税)といった多くの税がかかります。

これらを合わせても、実効税率は30%程度です。

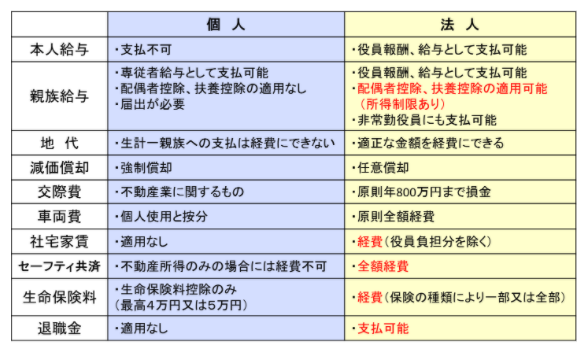

3.経費の範囲が広がる

個人は、事業者としての立場と消費者として立場を有しておりますが、法人はすべての行為が事業にあたるため、これらを明確に区分して考える必要がありません。

そのため、税務上も個人よりも法人の方が、経費の範囲を広く捉えております。

事業主自身への給与や退職金

法人化すれば、法人から事業主自身に給与や退職金(役員報酬や役員退職金)を支払うことができます。要件を満たせば、法人の経費になります。

家族に支払う給与や退職金

個人事業においても、家族に支払う給与を経費にする方法はあります。

しかし、そのためには事業専従者であること、税務署への届け出が必要となること、様々な要件があります。

また、専従者とした家族は配偶者控除や扶養控除などの対象から除かれてしまうなどのデメリットもあります。

法人化をすれば、家族への給与や退職金を経費にでき、また、個人オーナーが配偶者控除や扶養控除などの適用を受けられる可能性もあります。

生命保険の保険料

法人で役員や従業員のために加入する生命保険は、保険料の一部を法人の経費にすることができます。

経費にできる割合は、保険の種類、期間、解約返戻率によって異なります。

令和元年7月8日以降に契約する保険については、経費になる割合が減ってしまいましたが、今でも活用できる保険はあります。

4.欠損金の繰越期間が10年になる

個人事業における純損失の金額の繰越期間は、最長で3年です。

法人化すればこの期間が最長10年になり、将来の所得から控除できる機会が増えます。

5.相続税の節税になる

不動産の賃貸収入が個人に蓄積されれば、将来の相続財産が増加する可能性があります。

不動産の賃貸収入を法人に分散すれば、相続税の負担を減らすことにも繋がります。

特に不動産所有方式で不動産を法人名義にすれば、賃貸収入の大半をが相続税の対象から外すことができ、将来の相続税の節税に繋がります。

6.決算月を自由に決められる

個人の場合、決算は強制的に12月ですが、法人化すれば、決算月を自由に定めることができます。

入退去の多い時期などの繁忙期に税務申告をしなくて済むよう調整するとよいでしょう。

その他のメリット

その他にも、会社形態にすることで下記のメリットがあります。

-

7.株式の贈与などによる事業承継が可能

-

8.役員の各人が給与所得控除を受けられる

-

9.死亡退職金制度の活用が可能

不動産賃貸業を法人化することのデメリット

不動産賃貸業を法人化するデメリットは、次の5つです。

以下、詳しく解説します。

1.法人の設立コストなどがかかる

法人化するには、法人の設立登記をしなければならず、それには登記手数料などのコストが発生します。

不動産所有方式の場合には、個人から法人への不動産の移転について譲渡所得勢・住民税・不動産取得税や登録免許税などの移転コストも発生します。

金額は、設立する法人の規模や種類によって変わります。

2.法人化によって増える支出がある

社会保険料

法人化すると、社会保険(健康保険・厚生年金保険)への加入が必要になります。

給与を支払った場合、毎月、個人と同額の保険料を、法人でも負担しなければなりません。

法人の負担分と役員個人の負担分を併せて、社会保険料は役員報酬の3割弱となるため、負担はかなり大きくなります。

個人の場合には、常時使用する従業員が5人未満の場合などは社会保険への加入義務はありません。

税理士報酬

法人化すると、提出しなければならない税務申告書が複雑になるため、一般的には税理士に依頼します。個人で確定申告を依頼していた場合よりも高くなることが多いです。

その他法人のランニングコスト

上記以外にも、会社法等に基づく役員変更登記の費用や決算公告料などがかかることがあります。

設立する法人の種類によって負担が変わります。

3.赤字でも法人住民税が発生する

法人化すると、都道府県や市町村に支払う法人住民税の「均等割」として、最低でも12か月で7万円の納税義務が毎期発生します。

均等割は、資本金や従業者数に応じて計算されます。たとえ赤字であっても申告・納税しなければなりません。

よく「法人が赤字でも最低7万円の納税が必要」と言われているのは、この法人住民税均等割のこととなります。

4.法人の相続対策が必要になる

法人の株主や出資者が死亡すると、保有する株式や出資持分などが相続税の対象になります。

法人化する際は、この部分まで対策を講じなければ、せっかくの相続税対策の効果が失われてしまいます。

5.個人より不利になる税制も一部ある

役員給与の損金不算入

法人の役員やみなし役員に支払う給与は、予め決めた定期同額(毎月同額で支払われる給与)で支給しなければ、基本的には経費になりません。

不動産売却益に対する課税

個人所有の不動産の売却益が長期譲渡所得にあたる場合、その税率は一律20.315%(所得税・復興特別所得税15.315%、住民税5%)です。法人所有とした不動産を売却した場合に、この税率は適用できません。

不動産賃貸経営の法人化を検討すべきケース

今後不動産賃貸業を行うにあたり、以下のような人は法人化を検討した方がいいでしょう。

家賃収入が多い又は今後賃貸規模を拡大する予定がある

すでに個人で1棟マンションや複数のアパートを所有しているなど、不動産賃貸業を大きな規模に行っている場合には、家賃収入も多額であるため、超過累進税率により高い税率で所得税が課税されて毎年の税金の負担が重くなる傾向にあります。

また、現在はそこまで規模は大きくなくても、今後不動産投資を拡大していく予定がある場合には、個人で不動産賃貸業を行うと将来的に税率が高くなる可能性があります。

これらの場合には法人化を検討して、少しでも早くから税負担を軽減できるようにしましょう。

給与所得など家賃収入以外の所得が多い

家賃収入以外に給与収入のあるサラリーマンオーナーも、法人化を検討しましょう。

サラリーマンオーナーは、給与所得と不動産所得が合算されて所得税が計算されるため、不動産所得には高い税率で所得税が課税されることになります。

仮に、給与所得700万円、不動産所得100万円として所得税・住民税を計算すると、超過累進税率により不動産所得に適用される税率が43%となります。

これに対し、仮に不動産所得100万円のみだった場合に適用される税率は15%となります。

※いずれも所得控除及び復興特別所得税は考慮しておりません。

このように、他に給与所得があり既に個人の所得が高い場合には、不動産事業を法人で行い、税負担を軽減する方法が考えられます。

不動産賃貸経営・不動産投資の法人化の目安

不動産経営の法人化を行う前に、個人と法人で税金計算の仕組みがどのように異なるかを抑えておく必要があります。

- 個人で不動産賃貸業を行った場合、確定申告を通じて主に所得税が課税

- 法人で不動産賃貸業を行った場合、決算申告を通じて主に法人税が課税

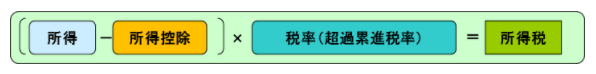

所得税の計算方法

個人で不動産賃貸業を営む場合には、所得税が課税されます。

所得税の計算方法は、次のとおりです。

所得と所得控除

所得とは、1年間の給与や家賃などの収入の合計から経費を引いた「1年間の利益(儲け)」を言います。

所得控除とは、医療費控除や扶養控除など、個人の事情により税負担を軽くするものです。

所得税の税率

税率は、超過累進税率と言い、所得が大きくなるにつれて、段階的に税金が高くなるように設計されています(課税所得に応じて5%~45%)。

所得税の計算のポイントは、給与や家賃などの「所得を合計する」ことと、超過累進税率により、「所得が多くなると税率も高くなり、税金が多くなる」ことです。

その他の税金

また、個人には所得税のほかに住民税も課税されますが、住民税の税率は一律10%となります。また、一定の規模を超えた個人の不動産オーナーには、事業税も課税されます。

法人税の計算方法

法人で不動産賃貸業を営む場合には、法人税が課税されます。法人税の計算方法は、次のとおりです。

中小法人等(※)の場合の税率は、比例税率となり、課税所得800万円以下の部分は15%、800万円超の部分は23.2%となっています(令和2年12月1日現在)。

法人税の計算のポイントは、所得税のように税率が何段階もあるわけではなく、「所得に応じて2段階の税率が適用される」ことです。

※中小法人等とは、原則として期末資本金が1億円以下である法人をいいます。

なお、法人には法人税のほかに住民税や事業税も課税されます。

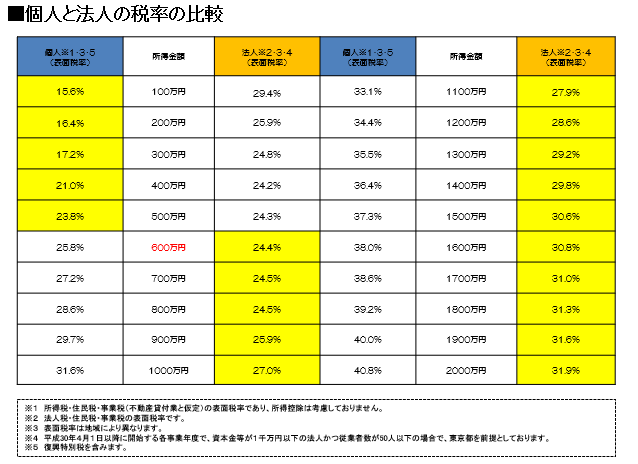

個人と法人の税率の比較

個人の所得に対して適用される税率と、法人の所得に対して適用される税率とを比較すると、下記のとおりとなります。

所得が低い段階では個人の税率の方が低くなり、所得が高い段階では法人の税率の方が低くなります。

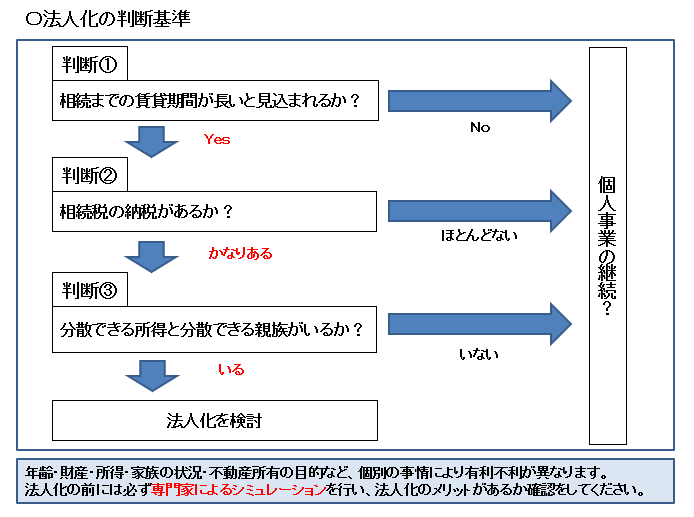

不動産賃貸業の法人化のタイミングはいつがベスト?

ここまで法人化について解説をしてきましたが、すべての不動産オーナーに法人化が有効な手段になるとは限りません。

特に個人オーナーの年齢には最も注意が必要です。

高齢の場合には相続までの時間的な余裕がなく、所得分散の恩恵も十分に受けられないどころか、逆に法人の設立コストや不動産の移転コスト、建物の売却による貸付金の発生により、マイナスの効果を招いてしまう可能性すらあります。

したがって個人オーナーの状況次第では、あえて法人化をしないほうが有利になることもあります。

法人化をするタイミングは非常に重要ですので、メリットばかりに気を取られて安易に法人化をしないように注意しましょう。

法人化するタイミングの目安の一つは、不動産賃貸による所得が600万円になる時期です。

個人の所得税・事業税・住民税の表面税率と法人の法人税・事業税・住民税の表面税率は所得金額600万円を超えると、個人の税率の方が高くなります。

所得控除を考慮しておりません。(表面税率は地域により異なります。)

法人化には個別のシミュレーションが必要

理由1:相続税に対する影響を考慮する

法人化により不動産の賃料収入が法人に分散され、相続税の負担が転減される一方で、法人化の方法次第では、財産・債務の内容が大きく変動して、帰って相続税の負担を増加させてしまう危険性もあります。

特に高齢のオーナーの場合には、相続税に対する税務リスクを必ず検証しなければなりません。

理由2:法人+個人のトータルで税負担を考慮しなければならない

法人化すれば、法人の所得の一部が給与や賃料として個人に分配されたり、個人の所得の一部が管理料として法人に分配されたりします。

このことから、法人化すべき所得のラインは、法人化した後の法人・個人のトータルの税負担をシミュレーションしなければわかりません。

特に、法人から個人に給与を支払う場合、給与所得控除額による所得の圧縮効果や、所得税の超過累進税率のしくみを利用して、給与を複数名に分散させれば、節税効果は飛躍的に上がります。

その一方で、給与を支払った場合の社会保険料の負担も考慮しなければなりません。

理由3:人によって所得税率が異なる

3つ目は、個人の税負担が、不動産所得以外の所得や所得控除によって変わることです。

先ほどの1,000万円から算出した個人の税額は、賃貸収入以外の所得は0円であり、かつ、所得控除は基礎控除のみの例でした。

個人の所得に対する所得税の税率は超過累進税率のため、給与所得などの他の所得があれば税額は上がりますし、他に所得控除があれば下がります。

個人の税負担は、そうした一人一人の状況を踏まえてシミュレーションする必要があるのです。

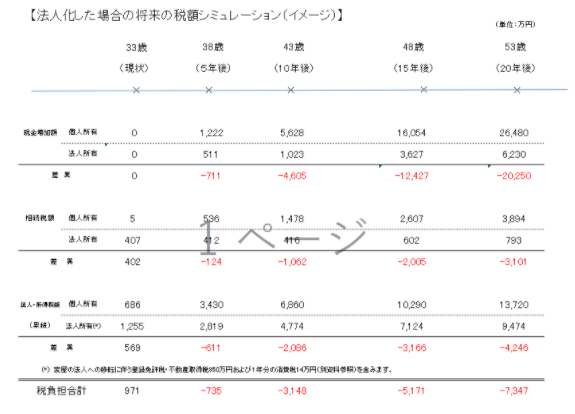

法人化シミュレーション例

例えば、下記は家賃収入が約4,500万円ある個人の不動産オーナー(33歳)が、建物を法人に売却して法人化した場合のシミュレーションの一部を抜粋したものです。

法人化をした直後は、建物の移転コストや、建物の売却に伴う貸付金の発生による相続税の増加により、かえって税金の負担が増加しているのが分かります(971万円の負担増)。

しかし、法人化により所得税及び相続税の節税効果を毎年受け続けるため、概ね3年で税金の負担増は解消され、4年目以降はトータルで得られる節税効果の方が大きくなります。

10年でトータル3,148万円、20年でトータル7,347万円の節税効果があると予想できました。

このように、不動産オーナーの年齢が若く、相続まで十分な時間をもって法人化ができると、数千万単位の大きな節税効果を受けられるケースもあります。

マルイシ税理士法人では、個別の法人化シミュレーションを実施しています。

お客様にとって有効な法人化の方法や、どのくらい節税効果があるかを数値化して、法人化すべきか否かを検証します。

不動産賃貸業を法人化する3つの方法

不動産賃貸業を法人化する方法には、以下の3つがあります。

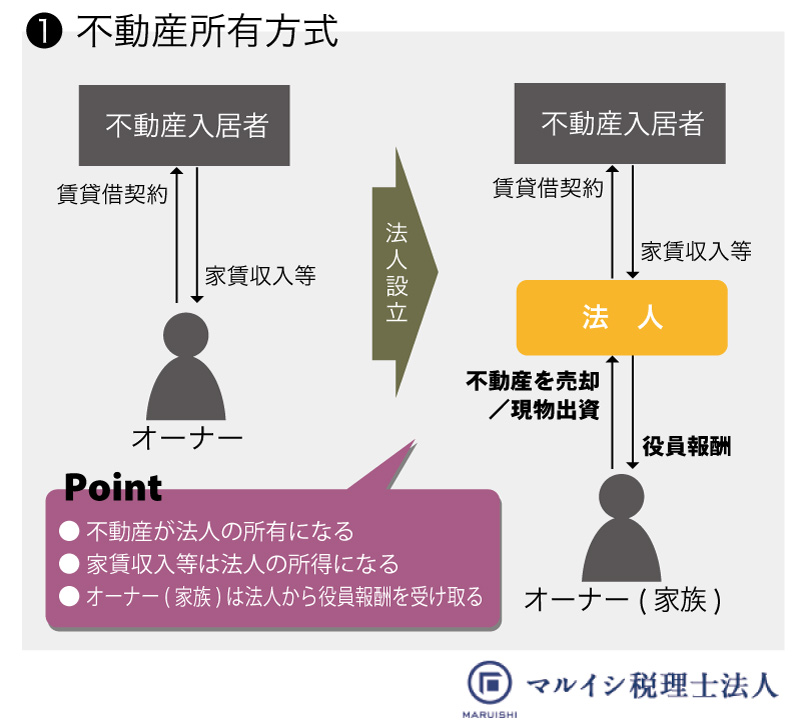

不動産所有方式

個人所有の不動産を、売却や現物出資によって法人の所有物にし、賃貸収入を法人の所得とする方法です。

自身や家族が法人の役員となり、法人から役員報酬を支払うこともできます。

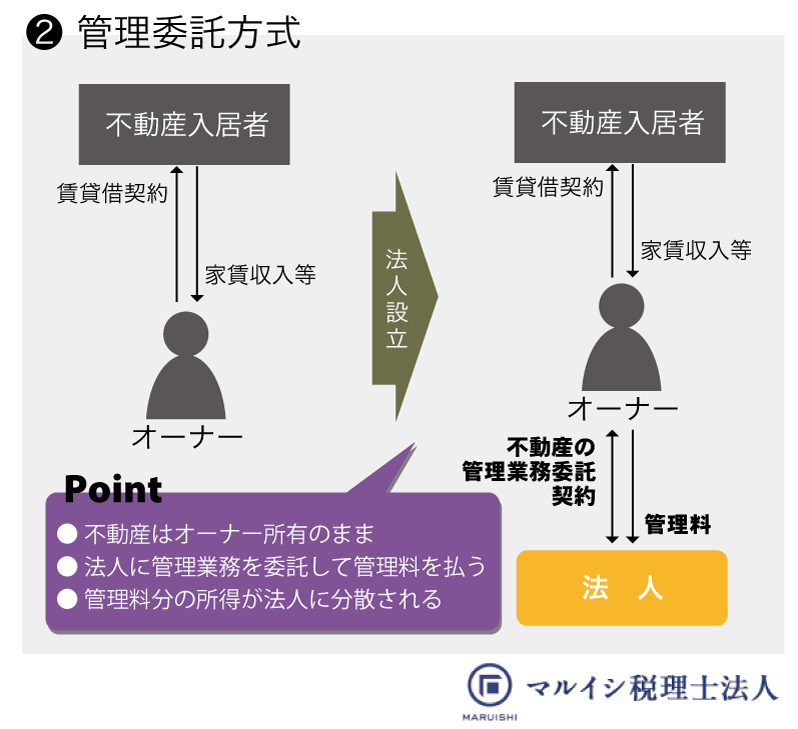

管理委託方式

賃貸不動産の管理業務(契約事務、維持管理など)を委託する法人を設立し、個人から法人に管理料を支払うことで、法人に所得を分散する方法です。

不動産の所有者は個人のままとなります。

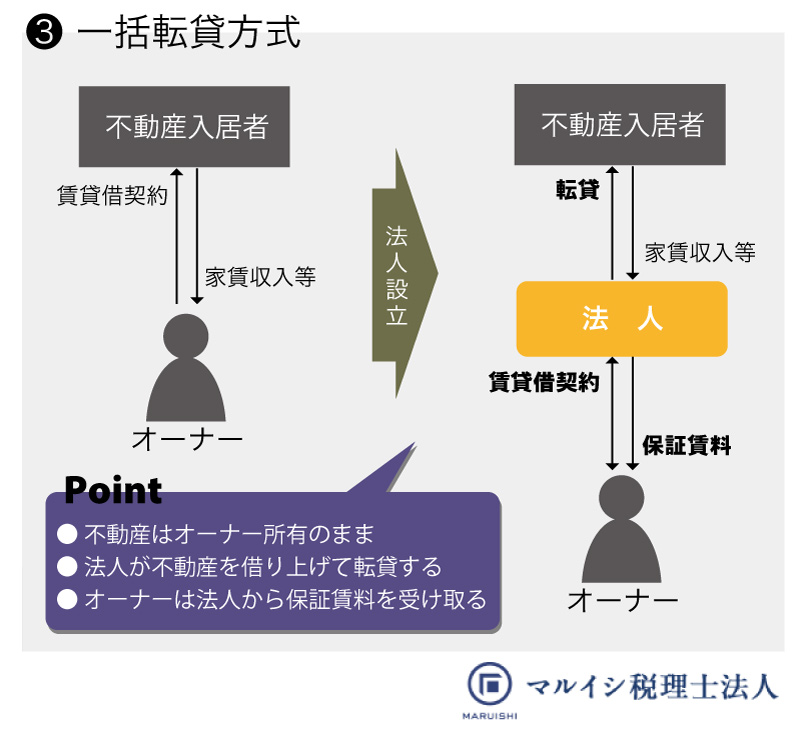

一括転貸方式

不動産を個人から借り上げて管理するための法人を設立し、個人はこの法人に不動産を貸し付け、法人が第三者に転貸する方法です。

個人には、保証賃料(一般的に法人の転貸賃料の約85%から90%と言われています。)が支払われます。

▼不動産賃貸業を法人化する方式や選び方については、「不動産管理会社の設立で節税ができる仕組みを不動産税理士が解説」で詳しく解説しております。

不動産賃貸業の法人化の手続きや手順

1.法人化の方法・法人の種類を決める

法人化する方法や、設立する法人の種類を決めます。

何を選択するかで、法人の設立コストやランニングコストの金額、所得税や相続税の節税効果が変わります。

ご自身にとって、最適な方法を選ぶことが重要です。

株式会社か合同会社のどちらを選ぶか迷っている方は、下記の記事も参照ください。

2.法人の基本事項を決定する

法人名、事業目的、役員構成、資本金(出資金)といった、法人の基本事項を決定します。

3.定款を作成する

法人の定款を作成します。

株式会社の場合、公証役場に定款認証の申請を行います。

4.資本金・出資金を払い込む

株式会社の株主や持分会社の社員となる者が、出資額を振り込みます。

発起人や代表社員の個人名義の口座に、あらかじめ決めた金額をすべて入金しなければなりません。

5.役員の選任

株式会社の場合、発起人が設立時取締役などの役員を選任します。

6.法人の印鑑を作成する

法人の実印として登録する印鑑を作成します。

印鑑の大きさは、1辺1センチメートル以上3センチメートル以下の正方形に収まるものでなければなりません。

7.法人の設立登記申請を行う

法務局に法人の設立登記申請を行います。

申請方法には、法務局に必要書類を持参する「書面申請」と、法務省のシステムから行う「オンライン申請」があります。

提出書類はどちらもだいたい同じですが、オンライン申請の場合、電子署名が必要となる書類があります。

あらかじめ電子証明書を準備できる場合は、オンライン申請が便利です。

申請に必要となる主な書類(株式会社の例)

(以下、主な添付書類)

- 定款

- 発起人の同意書

- 印鑑証明書(設立時代表取締役のもの)

- 本人確認証明書(設立時取締役の運転免許証のコピーなど)

- 払込みを証する書面(通帳のコピーなど)

- 資本金の額の計上に関する設立時代表取締役の証明書

など

印鑑届出書

印鑑届出書と、代表者個人の印鑑証明書(発行から3カ月以内)の添付が必要です。印鑑証明書は、1の登記申請書に添付したものを使用することもできます。

登録免許税の領収証書(電子納付も可)

(※)上記以外の書類が必要になる場合もあります。詳しくは法務局のホームページで確認しましょう。

(※)「申請用総合ソフト」から必要事項を事前にデータ送信することで、「QRコード付き申請書」を作成する方法もあります。

8.法人化の方法に合わせた契約を取り付ける

新設した法人と個人の間で、法人化の方法に合わせた契約書(例:不動産売買契約、不動産管理委託契約など)を交わします。

不動産の法人化に関するよくある質問

Q1:不動産を法人名義にしてしまえば(所有権移転方式)、個人の方は何もしなくて良いのですか?

A1:個人から法人へ不動産を移転した年分について、所得税の確定申告の必要があります(譲渡所得など)。

また、建物のみを法人に移転した場合、個人は法人から地代を受け取ることがありますが、この地代収入についても毎年確定申告が必要です(不動産所得)。

Q2:法人化はいつしてもよいですか?

A2:法人化はタイミングが重要です。法人化はした後、長く続ければ続けるほど、家賃収入が個人の財産として貯蓄されていくのを抑制する効果(将来の相続税を抑制する効果)があります。早いに越したことはありませんが、ご高齢の方ですと、不動産の移転コストなどが相続税の抑制効果以上にかかってしまったり、財産及び債務の変動により相続税そのものが高額になってしまうことがあります。慎重に法人化のタイミングを判断する必要があります。

まとめ

不動産賃貸業を法人化する方法やメリット・デメリット、法人化のタイミング、法人化の手順や手続きについて解説しました。

個人の不動産オーナーの税金の悩みは、大きく分けて2つあります。

1つ目は、「家賃収入にかかる毎年の税金の負担が重い」ことです。

不動産事業を行っている限りは、所得税や住民税などの税金が毎年発生します。また、個人の所得税は超過累進税率であるため、所得が高ければ高いほど税率も上がり、高所得者ほど税負担が重くなります。

2つ目は、「将来の相続税の不安」です。

不動産収入が蓄積していけば当然相続財産は増加し続け、多額の相続税が課税される可能性があります。将来相続が発生した場合、その相続税を支払うことができなければ、相続人に不動産経営を承継することができず、先祖代々守ってきた不動産を売却することになるかもしれません。

これらの悩みを解消する手段の一つとして「法人化」があります。

ただし、法人化にもメリットがある反面、デメリットもあり、無計画に法人化を進めたことが逆効果になってしまうこともあります。

法人化について書かれた本やブログなどを読んで、それをそのまま実行したとしても、それが自分にとって適切な手段になるとは限りません。

自分にとって法人化することが適切なのか、どのように法人化をすべきかは、具体的な情報や数値をもとにして相談するしかありません。

法人化の際には、事前に不動産に強い税理士に相談をしてから進めるようにしましょう。

マルイシ税理士法人では、不動産オーナーの方向けに法人化シミュレーションを行っております。初回の無料相談に来ていただければ、法人化すべきかどうかはわかるようになるかと思いますので、気になる方は「法人化シミュレーションについて」をご覧ください。