相続時精算課税制度を活用した節税を税理士が事例で紹介

【執筆者:税理士・鈴木雅人】

相続時精算課税制度は「財産の先もらい制度」と言え、生前の贈与税が贈与価額2,500万円まで非課税となりますが、最終的には相続財産に足し戻されてしまいます。

したがって、節税対策にならないと考える方も少なくありませんが、贈与する財産の種類によっては、活用することで節税になるケースもあります。

制度についての詳しい記事は、「相続時精算課税制度とは?制度の仕組みとメリット・デメリット」をご確認ください。

相続時精算課税制度が相続税の節税になる理由

相続税を節税するには「相続財産を減らすこと」及び「相続財産の評価を下げること」がポイントとなります。

主に不動産について相続時精算課税制度を利用すると、下記の理由から、これらのポイントを踏まえた節税対策が可能になることがあるため、解説します。

生前に高額な財産を贈与できる

不動産のような高額な財産は、原則的な方法である「暦年贈与」の方法で贈与すれば、最大で贈与時の評価額の55%に対して贈与税が課税されてしまいます。

この高率な贈与税率が、不動産を贈与することを難しくさせています。

しかし、相続時精算課税制度を利用した場合には、2,500万円の非課税枠を超えた部分にしか課税されず、その税率は一律「20%」となります。

高額な不動産を暦年贈与より低い税率で生前に移転することができますし、不動産から発生する地代家賃を生前から受贈者(子や孫など)に移すことができ、「相続財産の増加を緩やかにすること(将来の相続財産を減らすこと)」ができます。

贈与時点の相続税評価額で財産の移転価格が決まる

相続時精算課税制度を利用して贈与した財産は、最終的に相続財産に足し戻されて相続税が計算されますが、その際には「贈与時」の評価額での足し戻しとなります。

つまり、将来的に値上がりが確実に見込まれる財産であれば、相続時精算課税制度を利用して価値が低いときに移転することで、実質的に「相続財産の評価額を減らすこと」に繋がります。

マルイシ税理士法人の節税事例

では、もう少し具体的な事例で見ていきましょう。

節税事例1:値上がりが期待できる土地を贈与した場合

~国道の開発予定により将来的には、ロードサイドとなる農地を所有するマルイシ太郎さん~

マルイシ家は代々農家を継承し、ある地域に広大な農地を所有しておりました。

この農地は国道の開発の予定地域にあたり、土地の価値は年々上昇しておりました。

開発予定の段階でこれに気づき、相続時精算課税制度を活用して早期に土地を贈与したため、相続時点よりも低い評価での移転に成功しました。

贈与税の負担はありましたが、将来の相続財産を減らすことに成功しました。

節税事例2:相続時精算課税制度でアパートを贈与した場合

~毎年1,000万円の家賃が見込める一棟アパートを所有するマルイシ花子さん~

亡くなられた旦那様より、毎年1,000万円の家賃収入が見込めるアパートを相続していたマルイシ花子さん。

このアパートは、東京都内23区で最寄りの駅からも徒歩8分、近くには大学もあり学生需要も高いことから、空室のリスクが極めて低い物件でした。

マルイシ花子さんは相続時精算課税制度を利用して、お孫さんにこのアパートの建物を贈与しました。

このケースで贈与税がどれくらいかかるのか、計算してみましょう。

前提として、アパートの建物(満室)の贈与時の固定資産税評価額は6,000万円、借家権割合は30%とします。

- ⑴ アパートの固定資産税評価額:6,000万円

- ⑵ 「貸家」としての贈与時の評価額:6,000万円×(1-30%)=4,200万円

- ⑶ 贈与税額の計算:(4,200万円-2,500万円)×20%=340万円(贈与税額)

※この他、お孫さんは不動産取得税や登録免許税などの負担があります。

お孫さんに340万円の贈与税の納税こそ出るものの、このアパートの贈与により毎年1,000万円の家賃の移転を行うことができました。

5年で5,000万円、10年なら1億円と増えていってしまうはずだった財産を、丸ごとお孫さんに移転することができるのです。

もし、アパートを花子さんのお子様が相続していれば、将来そのお子様が亡くなった際にかかるはずであった相続税を、お孫さんへの贈与により一回パスすることができたのです。

ただし、花子さんの相続時にお孫さんが負担する相続税は、「相続税額の2割加算」の適用により通常の相続税の2割増しとなるため注意が必要です。

節税事例3:不動産管理会社の自社株を贈与した場合

~純資産価額が1億円の不動産管理会社を所有するマルイシ親子~

マルイシ二郎さんは、若い頃に不動産会社に勤務していた経歴を活かし、不動産賃貸業を法人化して不動産管理会社を経営しておりました。

経営も良好で、優良物件を所有していることもあり、現在二郎さんが所有する自社株の評価は1億円と算定されております。

二郎さんのお子さんは、長男と次男の二人です。

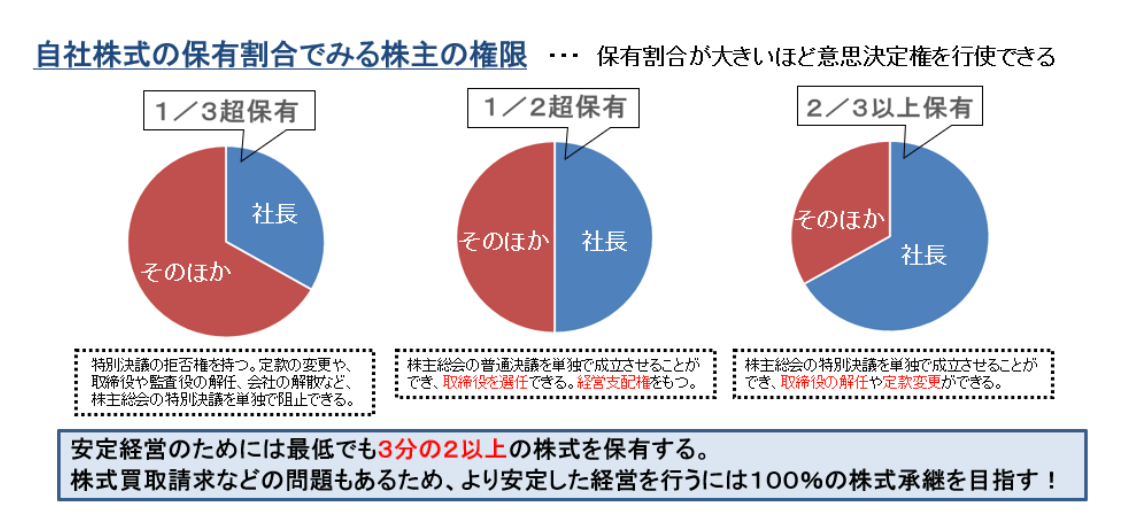

顧問の税理士が相続対策に詳しくなかったため、ご自身で調べて節税になると思い、生前からお子さん二人に株式を少しずつ暦年贈与により贈与しておりました。

株式は三人で所有しておりますが、二郎さんは以前から長男にこの会社を承継させたいと考えており、遺言により自分の株式の残り全部を、長男に移転しようと企てていました。

ここで問題だったのは、二郎さんの意思に反し、次男がこの会社を承継したいと考えていた点です。

遺言での移転では、もしかしたら自分の死後に争いが生じる可能性がありました。

長男にスムーズに事業承継ができないかと「相続対策に詳しい税理士」へ相談したことで、相続時精算課税制度のメリットを知ることができ、実際に利用をすることにしました。

相続時精算課税制度は、相続財産の先もらいですので、生前に相続させたい方(長男)に確実に財産を移転できます。

長男は、1,500万円{(1億円-2,500万円)×20%}の納税が必要になり承継には乗り気ではありませんでしたが、「これは相続税の前払いで、払った分は将来の相続税の計算で控除される」と税理士より入念な説明を受け、今回の対策に踏み出しました。

これにより、贈与後すぐに長男が会社の経営をコントロールでき、マルイシ二郎さんの想いが実現できました。

評価が下がった後で贈与した方が、将来の相続財産に加算する金額が少なくて済みます。

しかし、経営に慣れていない長男のサポートをするため、あえて退職はせず経営はマルイシ二郎さんが引き続き行い、軌道に乗るまで舵を取った方が良いケースもありますので、税理士と相談しながら対策を練っていくことをおすすめします。

相続時精算課税制度を活用した節税の注意点

相続時精算課税制度を活用する場合に主に注意しておきたい点が、3点あります。

この制度のメリットばかりに気を取られてしまうと、デメリットを見落としてしまいがちですが、正しく理解したうえで活用を検討しましょう。

1.小規模宅地等の特例が使えない

「小規模宅地等の特例」(居住用や賃貸用などの一定の土地について、相続時の評価額を50%又は80%減額できる特例)は、相続税額の計算でも指折りの有益な特例です。

この小規模宅地等の特例は、「相続」によって取得した土地のみを対象としているため、相続時精算課税制度を適用して贈与により取得した土地には適用することができません。

相続時の小規模宅地等の特例の適用有無も考慮した上で、相続時精算課税制度の適用を検討する必要があります。

必ず税理士に相談しながら進めていきましょう。

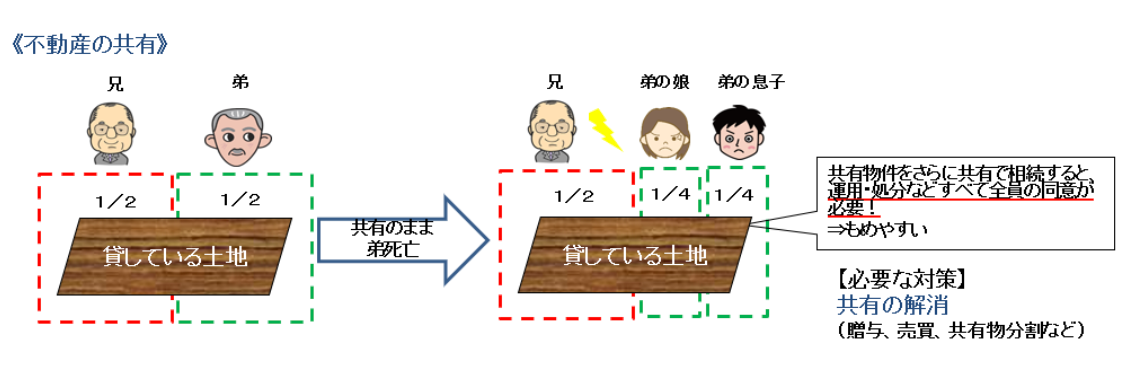

2.共有に気を付ける

不動産を贈与する場合には、共有に十分ご注意ください。

例えば、兄と弟の兄弟に1/2ずつ共有で贈与する場合、それぞれの財産の評価額も1/2になるので、場合によっては兄も弟も相続時精算課税制度の控除額2,500万円の枠の中に収まることもあります。これで生前も贈与税がかからないと考え、共有状態にしてしまうと大きな問題があります。

もし、この不動産を運用したり、売却したりしたいと考えても、共有状態にあるため双方の同意がなければこれらを実行することができません。

兄弟が仲違いしてしまうと、不動産の有効的な利用ができなくなるかもしれません。

また、その後弟が亡くなり、弟の持分が弟の子どもなどに移っていけば、話し合いは更に困難になることが想定できます。

兄弟間の不動産の共有は争いになるリスクが高いため、できるだけ避けるようにしましょう。

3.敷金や保証金の精算に注意

アパートやマンションの賃貸建物を贈与する際には、敷金や保証金相当額の現金も一緒に贈与者に振り込むようにしましょう。

贈与により所有権の移転があった場合には、受贈者が贈与者から敷金返還の義務を受け継ぐことになります。

ここで、敷金の移転をしておかないと、贈与者から受贈者への贈与は「負担付贈与」とされます。

負担付贈与とは、「このアパートをあげるから、入居者への敷金も代わりに返してね」というイメージです。

負担付贈与があった場合には、「時価」で財産が評価されることになるため、単純な固定資産税評価額でなく「物件の実質的な利回りなども含め評価せざるを得ない可能性」があります。

利回りの高い物件の評価額は、固定資産税評価額よりも大きくなってしまう可能性があるので注意が必要です。

負担付贈与と取扱われないためにも、返還義務を負っている敷金や保証金等を合わせて贈与しておきましょう。

まとめ

相続時精算課税制度は、次のような場合に節税に繋がる可能性がある制度です。

- 賃貸不動産のように、家賃を生む高額な財産を生前に移転する場合

- 将来の値上がりが見込まれる財産を生前に移転する場合

また、特定の方に生前に確実に財産を移転したい場合にも活用ができます。

しかし、このようにメリットがある反面、デメリットも大きな制度です。

相続時精算課税制度による贈与は、不動産の移転の際に利用されるケースが多いですが、その際には不動産対策や相続対策の全体像をみながら検討する必要があります。

不動産や相続に強い税理士に相談をしてから、相続時精算課税制度を活用するかを判断するようにしましょう。